Экономика начинается с инвестиций. Примерно 9 тыс. лет до нашей эры люди, жившие в Месопотамии, решили не потреблять некоторый излишек собранного зерна, а посадить его и ждать урожая. Это и было неолитической революцией – появлением производящего хозяйства. Прошло 11 тысяч лет — появились промышленность и интернет, а правило, рожденное в неолите, действует до сих пор: чтобы что-то получить потом, сначала необходимо вложить. Говоря языком экономики: инвестировать, чтобы произвести.

Инвестиции в основной капитал это все затраты, направленные на создание и воспроизводство основных средств. Например, это расходы на работы по строительству и капитальному ремонту зданий и сооружений, приобретение и капитальный ремонт машин, оборудования, которые в дальнейшем позволяют конкретному предприятию и экономике в целом производить больше товаров и услуг в будущем. Это значит, что от масштаба и качества инвестиций в значительной степени зависят масштаб и качество развития экономики.

Для развивающихся стран, которые ставят перед собой задачи диверсификации экономики и повышения уровня экономической сложности – таких как Казахстан – очень важным становится создание на государственном уровне благоприятных условий для эффективной инвестиционной деятельности.

Доброе слово о ГПИИР

В Казахстане государственная политика в индустриальной и инвестиционной сферах сформулирована в Госпрограмме индустриально-инновационного развития (ГПИИР), которая действует с 2010 года. Цели, задачи и инструменты ГПИИР определяются в пятилетних планах. К настоящему времени завершается вторая пятилетка ГПИИР (2015-2019), со следующего года стартует третья пятилетка (2020-2024).

Исполнителем программы ГПИИР является Министерство индустрии и инфраструктурного развития. За 10 лет реализации ГПИИР профильное министерство сменило несколько названий, но оставалось ответственным за развитие промышленности. Работу данного ведомства часто критикуют за ее неэффективность и бесполезность, ссылаясь обычно на слабые показатели изменения структуры экономики, промышленного производства и недостаточно высокую динамику производительности труда.

Однако, если оценивать влияние ГПИИР не на все промышленное развитие (его качество зависит от множества факторов, львиная доля которых не находится под управлением правительства, например обменный курс тенге), а на механизмы управления индустриально-инвестиционным развитием, то программа внесла несколько принципиально важных новаций.

Во-первых, благодаря программе произошла привязка инвестиционной активности к росту производства, экспорта и производительности в таргетируемых отраслях (в основном обрабатывающей промышленности). Во-вторых, налажена координация активности государственных институтов развития, центральных и местных исполнительных органов в сфере привлечения инвестиций. В-третьих, был создан инструмент мониторинга инвестиционной активности – т.н. “карта индустриализации”, позволяющая отслеживать инвестпроекты на двух уровнях — республиканском и региональном.

Инструменты мониторинга ГПИИР

На старте ГПИИР действовала публичная онлайн-система управления индустриально-инвестиционной активности в Казахстане, где можно было видеть профили и состояние всех проектов карты индустриализации. Однако, затем данную систему закрыли. Список источников аналитики по ГПИИР можно пересчитать по пальцам одной руки. Кроме статотчетов по показателям ГПИИР от Комитета по статистике Министерства национальной экономики, периодически появляются отчеты итогов индустриализации от QazIndustry (бывший Казахстанский институт развития индустрии). Однако в этих документах лишь перечисляются официальные данные и нет анализа и выводов – какие факторы влияли на полученный в тот или иной период результат.

Эту нишу решили заполнить авторы Expert Kazakhstan. На протяжении трех лет издание готовило анализ общего уровня инвестиционной активности с фокусом на проекты карты индустриализации. Сначала проекты рассматривались в качестве инструментом анализа качества реализации ГПИИР, однако затем поле исследования расширили на всю инвестиционную активность в стране.

По итогам каждого года осуществлялось составление (по данным открытых источников, акиматов регионов) и анализ базы индустриальных проектов (БИП), реализованных на центральном и региональном уровне. В базу попадали проекты, завершившие инвестиционную и перешедшие в эксплуатационную фазу инвестиционного проекта. В последнем исследовании проведен анализ проектов, реализованных в несырьевых отраслях в 2018 году.

Гиганты определяют

На текущем этапе перед казахстанским правительством стоит среднесрочная цель – довести уровень инвестиций в основной капитал до 30% ВВП. Пока этот показатель кажется недостижимым, так как с 2012 года инвестиционная активность в стране оставалась на уровне ниже 20% к ВВП.

При этом рост инвестиций в основной капитал в Казахстане в 2018-м был рекордно высоким – 17,2% в годовом выражении. Быстрее этот показатель рос лишь в 2005 году (34,1%). На фоне замедляющейся инвестиционной динамики в основных торговых партнерах РК – ЕС, Китае и РФ – это блестящий показатель.

Однако к качеству роста по-прежнему сохраняются вопросы. Наиболее активный рост показала горнодобывающая промышленность – 40,4% за 2018 год. Капитальные вложения в казахстанский ресурсный сектор достигли 4,5 трлн тенге (13 млрд долларов) – 40% от всех инвестиций в стране. В частности резкий рост инвестиций в 2018 году в большей степени связан с реализацией Проекта Будущего Расширения. В результате данного проекта планируется увеличить годовой уровень добычи нефти на Тенгизском месторождении на 12 млн тонн.

Нечто похожее мы наблюдали в середине 2000-х, когда растущие цены на нефть и инвестпроекты-гиганты в нефтяной отрасли раскручивали маховик инвестиций в стране. При умелом администрировании такие проекты помогают правительству заработать денег на диверсификацию экономики, но процессу диверсификации напрямую не способствуют.

Еще одна проблема в том, что значительная часть нефтяных инвестиций – вложения в проекты, регламентируемые соглашениями о разделе продукции (СРП). В этой модели инвестор сначала возвращает инвестиции, а затем начинает делиться продукцией с государством. Поэтому у инвестора есть стимул завышать инвестиционные вложения.

Обрабатывающая промышленность получает примерно столько же инвестиций, сколько сам сектор весит в экономике – 11% (1,2 трлн тенге, или 3,6 млрд долларов). Его рост в 2018-м тоже был значительным – 20,5%. Но больше половины инвестиций в сектор было сосредоточено в нефтеперерабатывающем секторе, где завершалась модернизация Шымкентского НПЗ, которая обошлась предприятию примерно в 700 млрд тенге.

Этот проект попал в базу инвестиционных проектов Expert Kazakhstan.

В БИП-2018 издание аккумулировало информацию о 102 проектах общей стоимостью в 1,2 трлн тенге. Для сравнения, в БИП-2016 было 127 проектов на 600 млрд. Двукратный перевес БИП-2018 обеспечил упомянутый проект-гигант. Выросла концентрация базы: по итогам 2016 года топ-10 проектов давали около 80% стоимости всех имеющихся в базе проектов, в 2018 году топ-10 обеспечивали уже 91%. При этом средний технологический уровень не вырос. Медианная стоимость проекта изменилась незначительно — с 495 млн тенге в 2016 году до 530 млн в 2018‑м.

Высокая отраслевая концентрация, которая отмечается в общей структуре инвестиций, сохраняется и в базе проектов. Самые крупные проекты реализовываются в нефтепереработке, ГМК и энергетике, при этом около 2/3 всех проектов относятся к трем отраслям — АПК, стройиндустрия и деревообработка, машиностроение.

Средние – вперед!

Развитие опирающееся на проекты-гиганты в добывающих отраслях не может быть устойчивым. На таких проектах концентрируются финансовые и человеческие ресурсы, отвлеченные из других секторов. Если проекты-гиганты не экспортируют продукцию, их запуск негативно влияет на уровень отраслевой конкуренции: конкуренты подавляются за счет большого объема производства и неформальной поддержки властей. Чем больше проектов-гигантов, тем выше системные риски. Чиновники могут прикрывать такими проектами провалы в системной работе.

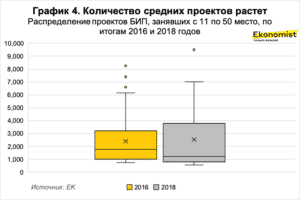

Поэтому наш вывод – экономике страны нужны средние проекты. И в БИП-2018 мы видим, что определенные подвижки в этом направлении есть. Основная масса проектов, занявших в итоговом рейтинге места с 11 по 50-е, попадают в диапазон 1-4 млрд тенге.

В этой группе не только намного ниже концентрация (крупнейшие 10 проектов из 40 дают 50% стоимости группы; 2018) – но и выше диверсификация: в 40 проектах доля лидирующей отрасли (машиностроение с 10 проектами) составляет всего 30% по стоимости. Технологическая сложность продуктов, выпускаемых в секторах, проекты которых представлены в этой группе – машиностроение, химическая промышленность, энергетика, IT – достаточно высока.

Эти проекты в полной степени отвечают как стратегическим целям правительства (диверсификация, развитие экспорта, производительность), так и оперативным (занятость, налоги, импортозамещение). При этом проблемы каждого из таких проектов не становятся проблемами отрасли и региона из-за огромного персонала или объема производства. Необходимо также учитывать, что средние предприятия априори гибче, более восприимчивы к процессным и продуктовым инновациям.

Поэтому в списке задач государственной индустриально-инвестиционной политики создание стимулов для среднего бизнеса должно проходить отдельной строкой.

Частично это предусмотрено программой третьей пятилетки ГПИИР, где в отношении среднего бизнеса впервые применен механизм экспортной дисциплины.

Однако стимулы и препятствия для средних компаний, а также политика развития среднего бизнеса в РК все еще недостаточно прописаны в государственных программах развития и требуют более пристального внимания со стороны правительства.