Обзор событий финансово-экономического сектора Казахстана за 3-14 февраля 2020 года

В обзорах финансово-экономического сектора мы на регулярной основе отслеживаем ключевые аналитические материалы и события, произошедшие на финансовом рынке за предыдущие полмесяца. Особое внимание мы уделяем ситуации в государственном секторе, поскольку в последние 10 лет именно он определяет ситуацию на финансовом рынке и в экономике в целом.

***

Базовая ставка – 9,25%

4 февраля Национальный банк РК объявил очередное решение по базовой ставке. Ставку было решено сохранить без изменения на уровне 9,25% с коридором ±1%. Это означает, что условия привлечения ликвидности у НБ РК остаются на прежнем уровне.

В НБ РК объяснили свое решение следующими факторами. Во-первых, потребительская инфляция осталась в заданном коридоре 4-6% (по итогам года она составила 5,4%), а инфляционные ожидания населения, измеряемые Нацбанком, остались умеренными и складывались близко к уровню фактической инфляции (5,6%). Эти аргументы могли бы пойти в пользу мнения о необходимости снижения ставки.

Однако есть и аргументы против. Проинфляционное давление со стороны потребительского спроса сохраняется, считают в НБ РК. Несмотря на благоприятную конъюнктуру цен на биржевые товары, неопределенность во внешнем секторе усиливается.

В итоге ставка сохранена на том же значении. Решение сохранить ставку в январе приняли регуляторы в США и ЕС. В РФ центробанк снизил ключевую ставку на 25 базисных пунктов – с 6,25 до 6,00%.

Напомним, базовая ставка – основной инструмент денежно-кредитной политики НБ РК; он позволяет регулировать номинальные межбанковские процентные ставки на денежном рынке. С помощью базовой ставки НБ РК определяет целевое значение таргетируемой (целевой) межбанковской краткосрочной ставки денежного рынка для достижения цели по обеспечению стабильности цен в среднесрочном периоде.

В следующий раз НБ РК огласит решение по базовой ставке 16 марта 2020 года.

***

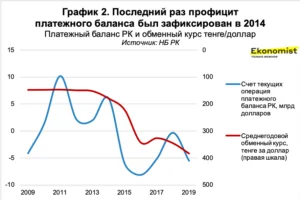

ПБ сложился с минусом

11 февраля 2020 года НБ РК опубликовал предварительную оценку текущего счета платежного баланса за 2019 год.

Платежный баланс – это движение денежных средств в виде платежей из экономики в экономику, которое отражается через торговлю товарами и услугами, а также приобретение активов и формирование обязательств. Платежный баланс ценен тем, что отражает долгосрочное направление обменного курса. Устойчивый отток денег из экономики создает условия для ослабления курса национальной валюты, приток – для укрепления.

Дефицит текущего счета РК в 2019 году составил 5,5 млрд долларов. Это результат снижения профицита торгового баланса на 23% (до 19,5 млрд долларов). В свою очередь торговый баланс ухудшился на фоне сокращения экспорта на 4% (до 57,4 млрд долларов) и росту импорта на 11% (до 37,9 млрд).

Баланс услуг сложился благоприятнее, чем годом ранее (дефицит счета сократился на 24%), отток по финансовому счету сократился втрое – до 0,9 млрд, причем чистый приток по прямым инвестициям чистый приток составил 5,6 млрд, по портфельным – 4,7 млрд, другим – 2,7 млрд долларов.

По прогнозам Министерства национальной экономики РК на 2019 год (опубликованы осенью 2019), дефицит счета текущих операций платежного баланса планировался на уровне -4,4 млрд (2,4% ВВП), а в 2020 – -7,2 млрд (3,7% ВВП). Фактическое ухудшение платежного баланса оказалось серьезнее, чем планировали в Минэке.

***

“Баспану” присоединили к КФУ

12 февраля 2020 года НБ РК сообщил о завершении процесса добровольной реорганизации двух “дочек”: ипотечная компания “Баспана” присоединилась в Казахстанскому фонду устойчивости (КФУ).

“Реорганизация компаний была проведена для объединения дублирующих функций с целью обеспечения финансовой стабильности банков второго уровня. Теперь действующие и планируемые государственные программы будут сконцентрированы в деятельности одного оператора – КФУ. Это позволит повысить эффективность и транспарентность работы объединенной организации и оптимизировать выделяемые для этого ресурсы”, – объяснили в НБ РК.

Объединенная компания продолжит поддерживать банки второго уровня (прежняя цель КФУ) и выполнять госпрограмму “7-20-25” (прежняя цель “Баспаны”), выпуская облигации и выкупая права требования по ипотеке у банков второго уровня.

По состоянию на январь-сентябрь 2019 года (последняя доступная отчетность компании) активы “Баспаны” составили 377 млрд тенге, в том числе заемные операции – 184 млрд тенге. Объем выданных БВУ ипотечных кредитов по программе на 6 февраля 2020 года составляет 177 млрд тенге.

11 февраля КФУ получил от Fitch долгосрочный рейтинг в иностранной и национальной валютах на уровне BBB с прогнозом “Стабильный”.

***

Маленький шаг на пути к большой прозрачности

С января 2020 года Нацбанк начал на ежемесячной основе публиковать информацию об объемах конвертаций и трансфертов Национального фонда (НФ). Первые данные были опубликованы 5 февраля.

На эту меру регулятор пошел “в целях повышения прозрачности и доверия к курсовой политике”. Впрочем, упреки в непрозрачности образования курса это с НБ РК не сняло, ведь центробанк не публикует детальную информацию по интервенциям на валютном рынке. Данные об обменных операциях со средствами Нацфонда если и добавляют предсказуемости, то совсем немного.

За январь 2020 года из НФ в виде гарантированного трансферта пришло в бюджет 575 млрд тенге. Был использован остаток тенгового счета НФ, который был пополнен поступлениями в ноябре и декабре 2019, но часть средств пришлось конвертировать. В январе были конвертированы валютные активы НФ в размере 489 млн долларов, выручено 186 млрд тенге.

Насколько эта информация прояснила ситуацию с курсом, становится понятно, если мы посмотрим на объемы торгов валютой на KASE: только за 1 день 9 января 2020 года на бирже было проторговано 184 млн долларов, а всего в январе через KASE прошло 2,4 млрд долларов.

***

“Байтерек” и БРК опять нашли деньги

В начале февраля два субъекта квазигоссектора холдинг “Байтерек” и его “дочка”, Банк развития Казахстана (БРК), привлекли дополнительные средства.

Совет директоров “Байтерека” 6 февраля принял решение о размещении 34 млн простых акций по цене 1 тыс. тенге за бумагу “путем реализации единственным акционером компании права преимущественной покупки акций”. Таким образом холдинг получит от правительства еще 34 млрд тенге.

БРК 7 февраля сообщил об очередном выпуске еврооблигаций на 62,5 млрд тенге (бумаги номинированы в тенге, выплаты в долларах) сроком на 5 лет с купоном 10,75%.

«Считаем, что размещение тенговых еврооблигаций прошло успешно, нам удалось разместится на выгодных условиях, как по срокам, так и по ставке, – комментирует зампред БРК Дмитрий Бабичев. – География инвесторов из 13 стран, проявивиших заинтересованность к тенговым еврооблигациям банка, говорит о том, что БРК надежный эмитент и инвесторы доверяют национальной валюте Казахстана”.

Для БРК это уже третий выпуск евробондов. В декабре 2017 и апреле 2018 банк уже размещал облигации – по 100 млрд тенге за выпуск.

БРК – один из финансовых госинститутов, благодаря которому доля государства в экономике активно растет. К концу 2019 года портфель кредитов БРК несырьевому сектору по объему сравнялся с кредитами всех банков второго уровня в аналогичных отраслях экономики. Банк развития кредитует те проекты, за которые БВУ по разным причинам не берутся.

***

“Кселл” пришел на AIX

6 февраля 2020 года оператор мобильной связи “Кселл” (“дочка” нацкомпании “Казахтелеком”) сообщил, что простые акции и глобальные депозитарные расписки компании включены в листинг Астанинской международной биржи (AIX). Тикер бумаг – KCEL (простые акции) и KCEL.Y (ГДР).

“Простые акции являются полностью конвертируемыми на Казахстанской фондовой бирже и AIX. ГДР листингованы под тикером (KCEL.Y) в долларах США и являются полностью конвертируемыми на Лондонской фондовой бирже и AIX”, – отмечается в сообщении “Кселл”.