Нуриэль Рубини – гендиректор Roubini Macro Associates, главный экономист в Atlas Capital Team.

НЬЮ-ЙОРК – В апреле я предупреждал, что нынешняя крайне мягкая монетарная и бюджетная политика в сочетании с рядом негативных шоков на стороне предложения может привести к стагфляции в стиле 1970-х годов (высокая инфляция в сочетании с рецессией). Более того, сегодня этот риск даже выше, чем был в то время.

В 1970-х годах коэффициенты долговой нагрузки в развитых странах и в большинстве стран с новой экономикой были намного ниже, и именно поэтому так исторически сложилось, что стагфляция не ассоциируется с долговыми кризисами. Напротив, внезапная инфляция в 1970-х годах уменьшила реальную стоимость номинальных долговых обязательств с фиксированной ставкой, тем самым снизив бремя госдолга для многих развитых стран.

Напротив, в ходе финансового кризиса 2007-2008 годов высокие долговые коэффициенты, как частные, так и государственные, привели к серьёзному долговому кризису (после того как лопнул пузырь на рынке жилья), но начавшаяся затем рецессия привела к снижению инфляции, если не к откровенной дефляции. Тогда наблюдался вызванный сокращением объёмов кредитования макро-шок для совокупного спроса, а сегодня риски возникают на стороне предложения.

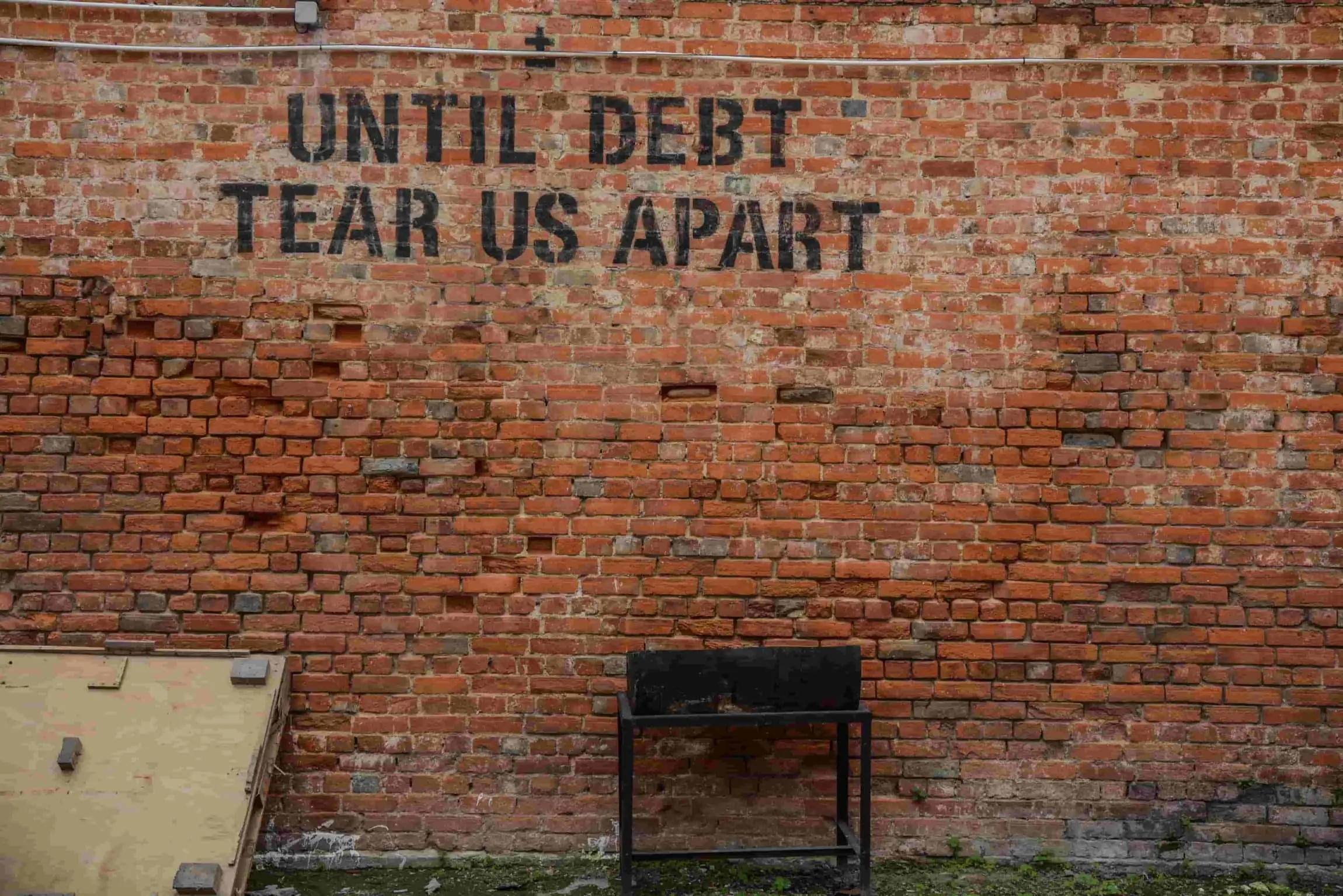

Нам, следовательно, досталось всё худшее из стагфляционных 1970-х и из периода 2007-2010 годов. Долговые коэффициенты сегодня намного выше, чем в 1970-х годах, а сочетание мягкой экономической политики с негативными шоками на стороне предложения грозит усилением инфляции, а не дефляции, что создаёт условия для сильнейшего стагфляционного долгового кризиса в ближайшие пять лет.

Какое-то время мягкая монетарная и бюджетная политика продолжит накачивать пузыри на рынках финансовых активов и кредитования, медленно приближая крушение поезда. Тревожные сигналы можно заметить уже сейчас – высокие коэффициенты цена-прибыль (P/E), низкие премии за риски в акциях, раздутые цены на жильё и активы технологический компаний, иррациональная эйфория по поводу специальных компаний для приобретений (SPAC), крипто-сектор, высокодоходные корпоративные долговые обязательства, обеспеченные кредитные облигации (CLO), фонды прямых инвестиций, акции-мемы, безудержный рост розничной однодневной торговли акциями. В какой-то момент этот бум достигнет своей кульминации – момента Мински (внезапная потеря уверенности), а ужесточение монетарной политики спровоцирует взрыв пузыря и крах.

Одновременно та же самая мягкая политика, которая подпитывает пузыри на рынке активов, продолжит толкать вверх инфляцию потребительских цен, создавая условия для начала стагфляции в случае негативных шоков на стороне предложения. Такие шоки могут случиться из-за возобновления политики протекционизма; демографического старения в развитых и развивающихся странах; иммиграционных ограничений в развитых странах; возврата промышленного производства в регионы с высокими издержками; балканизации глобальных производственных цепочек.

Если говорить шире, разрыв между Китаем и Америкой грозит фрагментацией мировой экономики ровно в тот момент, когда изменение климата и пандемия Covid-19 подталкивают национальные правительства к усилению акцента на самообеспечении. Прибавьте сюда последствия для производства всё более частых кибератак на критически важную инфраструктуру, а также растущее социальное и политическое недовольство неравенством, и вы получите готовый рецепт для макроэкономического кризиса.

Ситуация усугубляется тем, что центральные банки фактически утратили независимость, потому что у них почти не остаётся иного выбора, кроме как монетизировать огромный дефицит бюджетов для предотвращения долгового кризиса. На фоне резкого роста государственного и частного долга они оказались в долговой ловушке. По мере повышения инфляции в ближайшие годы перед центральными банками возникнет дилемма. Если они начнут постепенно сворачивать нетрадиционную монетарную политику и повышать учётные ставки для борьбы с инфляцией, появится риск, что они спровоцируют масштабный долговой кризис и жестокую рецессию; если же они будут сохранять мягкую монетарную политику, тогда возникнет риск повышения инфляции до двузначных цифр – и начала глубокой стагфляции после очередных негативных шоков на стороне предложения.

Впрочем, даже во втором сценарии монетарные власти не смогут предотвратить долговой кризис. Реальная стоимость номинальных государственных долговых обязательств с фиксированной ставкой действительно может частично снизиться из-за неожиданной инфляции (как это произошло в 1970-е годы), но с долгами развивающихся стран, которые номинированы в иностранной валюте, ничего подобного не произойдёт. Правительствам многих из этих стран придётся объявить дефолт и реструктурировать долг.

Тем временем в развитых странах снизится устойчивость частного долга (как это произошло после мирового финансового кризиса), резко повысятся их спреды относительно более безопасных государственных облигаций, что спровоцирует цепную реакцию дефолтов. Корпорации с высоким уровнем долговой нагрузки и их безрассудные кредиторы из теневых банков рухнут первыми, а за ними вскоре последуют перегруженные долгами домохозяйства и финансировавшие их банки.

Да, конечно, на первых порах реальная стоимость долгосрочных заимствований может снизиться, если инфляция неожиданно вырастет, а центральные банки будут какое-то время отставать с необходимыми действиями. Но со временем эту стоимость будут толкать вверх три фактора. Во-первых, более высокий уровень государственной и частной задолженности будет толкать вверх процентные спреды по государственным и частным долговым обязательствам. Во-вторых, рост инфляции и неопределённости будет повышать премии за инфляционный риск. И, в-третьих, рост индекса нищеты (сумма инфляции и уровня безработицы) в конечном итоге потребует «момента Волкера».

Когда бывший председатель ФРС Пол Волкер повысил учётные ставки для борьбы с инфляцией в 1980-1982 годах, результатом стала жёсткая двойная рецессия в США, а также долговой кризис и потерянное десятилетие в Латинской Америке. Сегодня, когда глобальные коэффициенты долговой нагрузки почти в три раза выше, чем в начале 1970-х годов, любая антиинфляционная политика приведёт к депрессии, а не суровой рецессии.

В подобной ситуации центральные банки будут обречены и в случае, если они действуют, и в случае, если они не действуют, а многие правительства окажутся почти неплатёжеспособными, и поэтому не смогут спасать банки, корпорации и домохозяйства. Порочный круг с участием государств и банков, который наблюдался в еврозоне после мирового финансового кризиса, возникнет вновь, но уже на общемировом уровне, затягивая в пучину домохозяйства, корпорации и теневые банки.

На сегодня это замедленное крушение поезда выглядит неизбежным. Недавний переход ФРС от сверхмягкой к (в основном) просто мягкой политике ничего не меняет. Федеральный резерв находится в долговой ловушке как минимум с декабря 2018 года, когда обвал на фондовых и кредитных рынках заставил его повернуть вспять политику монетарного ужесточения – и это произошло за целый год до начала пандемии Covid-19. А сейчас на фоне роста инфляции и назревающих стагфляционных шоков он ещё глубже застрял в этой ловушке.

То же самое можно сказать о Европейском центральном банке, Банке Японии и Банке Англии. Стагфляция 1970-х годов вскоре встретится с долговыми кризисами, наблюдавшимися в период после 2008 года. И вопрос не в том, случится ли это, а в том, когда это случится.