В прошлом материале мы разобрались, как формируется государственный долг и из чего он состоит. В этом материале мы попытаемся копнуть глубже.

Мы понимаем, как государство занимает деньги, но мы ничего не говорили о том, на какие средства государство погашает свои обязательства перед кредиторами.

Экономическая теория гласит: финансирование госдолга должно происходить в первую очередь за счет генерирования профицита госбюджета.

Это можно сделать за счет увеличения доходной части и сокращения расходной части бюджета. Увеличение доходной части бюджета в первую очередь происходит за счет увеличения налогов, а сокращение расходной части – за счет урезания расходов властей на центральном или местном уровнях.

Но что, если государство по тем или иным причинам не в состоянии сократить государственные расходы, и повысить налоги? Существуют ли методы генерирования дополнительных доходов?

Тут есть несколько опций:

Включить печатный станок

Самый очевидный метод генерирования дополнительных средств – это печатание денег. Однако этот подход не обладает особой популярностью, так как увеличение денежной массы может привести к неконтролируемой инфляции. Именно по этой причине, в большинстве стран, орган, регулирующий денежную массу (центральный банк), стремится к максимальной независимости и не отвечает за обслуживание госдолга.

Поскрести по сусекам

Второй способ – это продажа золотовалютных резервов страны. Однако, метод так же не является популярным. Ведь золотовалютные резервы нужны для решения других проблем, в том числе — это один из инструментов центрального банка, с помощью которого можно поддерживать стоимость национальной валюты, и покрывается дефицит счета текущих операций. А еще, часть золотовалютных резервов, называемых специальными правами заимствования (SDR), напрямую влияют на то сколько средств государство может занять у Международного валютного фонда (МВФ). Тема золотовалютных резервов достаточно обширна, она заслуживает отдельного внимания, так что мы попробуем раскрыть ее во всех подробностях в будущих материалах.

Мы уже сказали, что в большинстве стран центральные банки независимые (ну или по крайней мере стремятся к независимости или притворяются независимыми). Это в конечном счете затрудняет финансирование долга путем реализации золотовалютных резервов. Конечно, в мире были случаи, когда золотовалютные резервы использовались именно с целью покрытия государственного долга, но в основном в тех странах, где центральный банк не обладал независимостью.

Продать корову

Третий способ – продать что-то, что принадлежит государству. Этот процесс называется приватизацией. Однако, данный метод также не является популярным. Как правило, все, что находится на балансе у государства, находится там ввиду каких-то соображений: либо исходя из задач национальной безопасности, либо потому, что это как-то связано с производством или поставкой общественных благ.

При этом в среде экономистов царит мнение, что государственное управление крайне неповоротливо и подвержено неэффективному управлению из-за отсутствия «правильных» стимулов. Однако, к этому процессу необходимо подходить крайне осмотрительно и обдуманно, убедившись, что приватизация не будет способствовать монополизации рынка. В некоторых странах процесс приватизации может быть политически непопулярным решением, особенно, если государственное имущество покупается иностранными компаниями. Тем не менее, история показывает, что страны не брезгуют использовать данный метод финансирования долга.

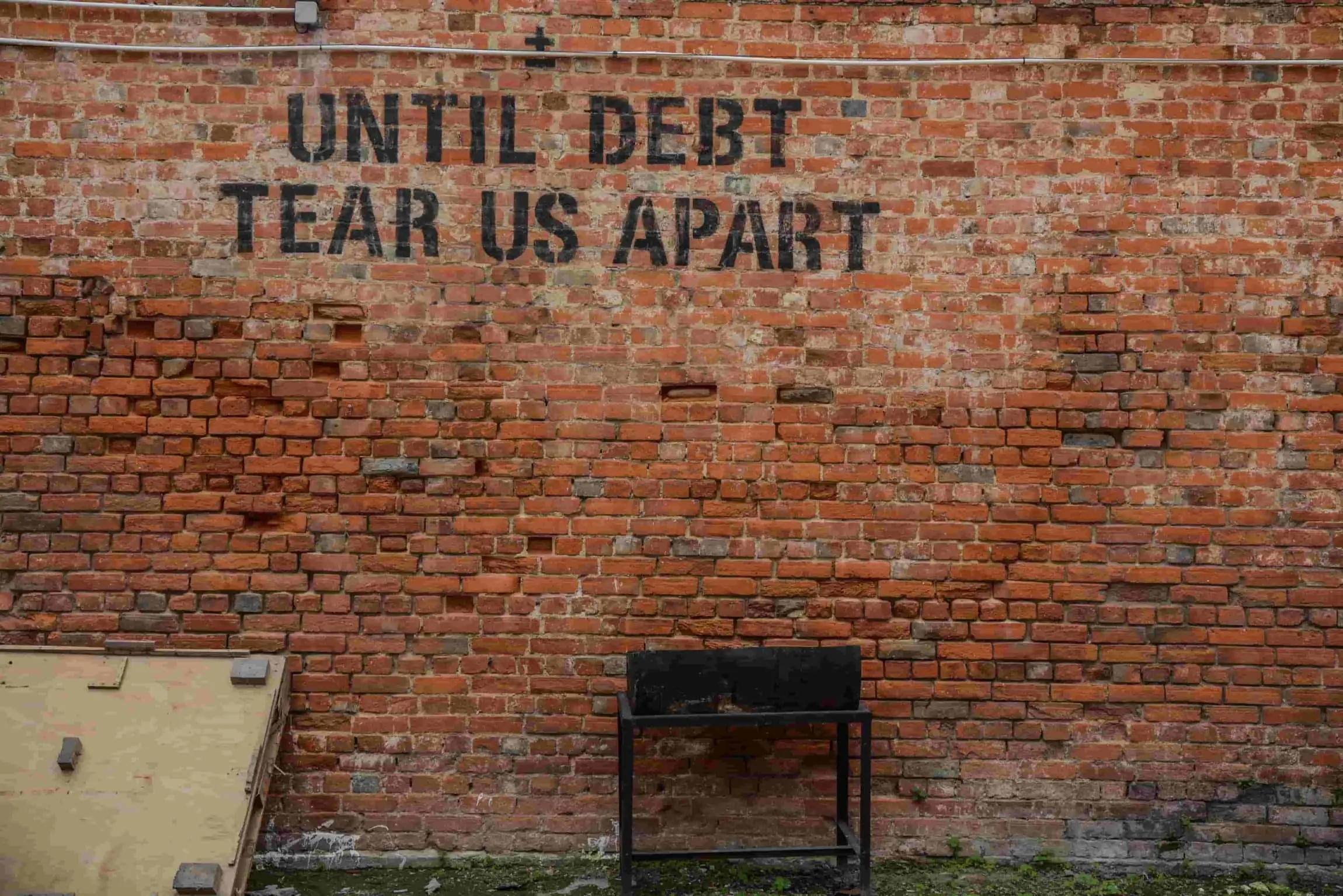

Выходит, государство занимает деньги и обязано потом эти деньги вернуть с помощью увеличения налогов или с помощью сокращения расходов в будущем? Значит, государство будет платить, грубо говоря, с наших с вами карманов!

Люди очень часто воспринимают это негативно, и это можно понять. На первый взгляд нет ничего хорошего в том, что доходов не хватает для того, чтобы в полной мере исполнять государственные обязанности. А потом еще придется расплачиваться за долги, увеличивая налоги и сокращая общественные блага.

Однако на практике это не совсем так.

Государство является не только поставщиком общественных благ, но еще и одним из регуляторов экономической ситуации.

Иной раз бывает такое, что экономика страны ввиду разных причин (причин может быть масса) начинает болеть: темпы роста ВВП снижаются, безработица растет и зарабатывать деньги становится сложнее.

В подобной ситуации оказалось население США в конце 1920 и начале 1930 годов. Именно тогда экономист, именем которого называет себя отдельная школа экономической теории, Джон Мейнард Кейнс, сделал предположение, что экономика США оказалась в порочном круге: у населения нет доходов для потребления, соответственно фирмы не могут реализовать свои товары и услуги; а если и производства нет – то нет рабочих мест, если нет рабочих мест – нет доходов, если нет доходов – не на что потреблять.

Понимая это, Кейнс предположил, что увеличение государственных расходов на инфраструктурные проекты (дороги, метро, и прочие проекты, которые потенциально могли бы увеличить экономический потенциал) стимулирует производство, а это в свою очередь создаст новые рабочие места. Доходы населения начнут расти, это приведет к росту потребления и в конечном счете – положительной динамике ВВП.

Несмотря на то, что такой подход был новшеством, государство решило его опробовать. И именно благодаря такой политике, США удалось выйти из экономической рецессии.

Государственные займы являются частью государственной политики, которая несет в себе миссию стимуляции экономики в периоды экономического спада. Значит ли это, что страна может бесконечно занимать деньги? Европейский долговой кризис нам подсказывает, что ответ на данный вопрос отрицателен.

Потратив заемные средства, государство должно стимулировать экономику хотя бы в той степени, в которой оно может добиться увеличения доходной части бюджета (поступления от налогов, доходы госкомпаний). Однако, если будущие доходы государства не будут расти в результате стимуляции экономики, государство будет вынуждено либо увеличить налоговую нагрузку, либо занимать еще больше денег. Ведь теперь оно должно не только обеспечивать население общественными благами, но и выплачивать долг.

И вот тут начинаются проблемы: обычно повышение налоговой нагрузки не приводит к желаемому результату, так как часть разочарованных высокими налогами граждан решает попросту уклоняться от налогов. Это хорошо было описано кривой Лаффера.

Кривая Лаффера показывает, как с увеличением налоговой нагрузки наступает оптимальный уровень, при котором налоговые сборы достигают своего максимума.

Если повышать налоговую нагрузку дальше, налоговые поступления будут сокращаться, так как все больше налогоплательщиков будут уклоняться от уплаты высоких налогов.

Да, те кто платят – платят больше, чем раньше, но от этого доходная часть бюджета не становится выше, так как те, кто уклоняется от налогов либо не платят вообще, либо платят, ничтожно мало скрывая доходность своей деятельности.

Когда государство находит себя в такой отчаянной ситуации, не остается никакого выхода, кроме того, чтобы занять еще. Но, к сожалению, это приводит к увеличению государственного долга и через некоторое время, бремя государственного долга с каждым годом будет становиться все тяжелее и тяжелее. В конце концов, если это оставить на самотек, настанет такой момент, когда государство не сможет отвечать по своим обязательствам. И тогда начинается процедура банкротства государства, которая ведет к дефолту национальной валюты, что в свою очередь приводит к банкротству внутренней банковской системы, банкротству бизнеса и частных лиц. Иными словами, происходит экономический коллапс.

Но давайте разберемся, почему может случиться так, что государственные расходы не приводят к достаточной стимуляции экономики. Чаще всего это случается из-за старой доброй коррупции. Если институты достаточно коррумпированы, значительная часть государственных расходов оседает в карманах чиновников, которые чаще всего вывозят эти деньги на хранение в офшорные зоны (где закон позволяет банкам не раскрывать информацию о своих клиентах и их счетах никому).

Вывод денег из страны приводит к тому, что потребление в экономике увеличивается не в той мере, на которое государство рассчитывало изначально.

Это значит, что деньги, которые должны были работать внутри экономики страны и создавать благо внутри страны, оседает где-то за рубежом и не создает благ, которые потом бы увеличили поступления от налогов.

Проблемы могут возникнуть из-за неэффективных государственных проектов. К примеру, если государство занимает деньги, для того чтобы расширить государственный аппарат, при том, что это расширение не приводит к более эффективной работе государственных органов (ненужные ведомства и агентства, которые дублируют функции других министерств ведомств).

Расширение государственного аппарата является одним из эффективных методов борьбы с безработицей. Однако если такое расширение не создает самодостаточное благо, которое может самостоятельно генерировать другое благо, то экономический эффект от такого расходования будет очень кратковременным.

Часто от граждан можно услышать примерно следующие мысли: государственный долг страны составляет столько-то тенге, это значит, что каждый из нас, даже ребенок не успев родиться, уже по уши в долгах; где это видано, чтобы государство так безответственно занимало деньги, я не хочу быть никому должен, надо запретить государству занимать деньги.

Теперь мы с вами понимаем, что государственный долг – это необходимость, и важный инструмент, поддерживающий экономическое развитие, другой вопрос заключается в том, как заемные средства расходуются.

Но как понять, когда государство занимает во вред?

То, что государство должно какую-то сумму – само по себе ничего нам не говорит. Есть страны, госдолг которых многократно превышает ВВП, но при этом они цветут и пахнут, в то время как другие государства, которые в абсолютных величинах должны гораздо меньше, находятся на грани банкротства.

Так как же понять, каков лимит заимствования для конкретного государства?

Для этого международные организации как Всемирный банк, Международный валютный фонд, Азиатский банк развития и.т.д. периодически проводят достаточно трудоемкие исследования.

По результатам этих исследований выходят отчеты «Стабильность государственного долга» (Debt Sustainability Analysis). Эти исследования учитывают способность государства генерировать достаточный объем средств для погашения своих обязательств в краткосрочной среднесрочной и долгосрочной перспективе. При этом в исследованиях проводятся симуляции, в которых прогнозируется способность государства выдерживать разного рода внутренние и внешние экономические шоки.

После всех симуляций и расчетов, выводится вероятность банкротства государства при условии тех или иных сценариев. На основе этих оценок, можно приблизительно понять, следует ли беспокоиться нам о том, что в государстве может наступить кризис государственного долга.

Понятное дело, что эти исследования будут читать не все, если даже прочтут – без соответствующего образования, понять содержимое будет непросто. Посему, нам с вами достаточно будет усвоить следующее.

Анализировать госдолг необходимо в относительных величинах. То есть не в тенге, не в долларах, а в процентах к ВВП. Почему это важно? Разберем бытовой пример: у нас есть друг Арсен, который зарабатывает 100 тыс. тенге и есть подруга Мария, которая зарабатывает 300 тыс. в месяц. У нас с вами есть лишние 50 тыс. тенге. В один прекрасный день оба наших знакомых решили обратиться к нам за займом. Внимание, вопрос: кто из друзей при прочих равных условиях с большей вероятностью вернет нам деньги?

Этот пример важен тем, что при анализе долгов, важно учитывать занимаемую сумму к способности выплатить эту сумму. Так и с государственным долгом: вероятность дефолта зависит не столько от того, сколько денег страна занимает, а от того, какую долю имеет государственный долг по отношению к потенциалу зарабатывать.

Ниже представлен график, на котором показан совокупный государственный долг Республики Казахстан в процентах к ВВП.

В Казахстане, государственный долг достиг своего максимума в 2016 году. Это произошло отчасти из-за экономического шока, когда национальная валюта Казахстана обесценилась по отношению к другим валютам. Долларовое выражение ВВП Казахстана сократилось значительно, поэтому за счет номинированного в инвалюте госдолга общий показатель вырос.

Но даже, учитывая такое положение вещей совокупный государственный долг Казахстана (это долг правительства, местных исполнительных органов, Нацбанка, гарантированные государством долги и долги квазигосударственного сектора) составил 44% от ВВП. В среднем по миру, страны третьего мира входят в долговой кризис при долге от 30-70% от ВВП. Казахстан является развивающимся государством, так что вероятность долгового кризиса в Казахстане довольно низка. Это подтверждают и исследования Всемирного банка, МВФ и Азиатского банка развития.