Өткен материалымызда мемлекет қарызы деген не және оның басы қалай құралады деген сұрақтарға жауап іздегенбіз. Бұл мақаламызда осы мәселені тереңірек зерттей түсеміз.

Біз мемлекеттің қарызды қалай алатынын түсінеміз, бірақ мемлекет несие берушілер алдындағы міндеттемелерін қайтіп, немен өтейтіні туралы ештеңе айтқан жоқпыз.

Экономикалық теория бойынша, мемлекеттік қарыз, ең алдымен, мемлекеттік бюджеттің профицитін қалыптастыру арқылы өтелуі керек.

Мұны бюджеттің кіріс жағын ұлғайтып, шығындарын азайту арқылы жасауға болады. Бюджеттің кірісінің ұлғаюы, ең алдымен, салықтардың өсуіне, ал шығындарының қысқаруы орталық немесе жергілікті деңгейдегі биліктің шығындарын азайтуға байланысты.

Бірақ мемлекет қандай да бір себептермен мемлекеттік шығындарды азайтып, салықтарды көбейте алмаса ше? Қосымша кіріс әдістері бар ма?

Мұның бірнеше жолы бар.

Ақша шығаратын станокты қосу

Қосымша қаражат алудың ең айқын әдісі – ақшаны басып шығара беру. Алайда, бұл тәсіл өте тиімді емес, өйткені ақша көлемінің ұлғаюы бақылаудан шығып кететін инфляцияға алып келуі мүмкін. Дәл осы себепті, көптеген елде ақша массасын реттейтін орган (орталық банк) барынша тәуелсіздікке ұмтылады және мемлекеттік қарызға қызмет көрсетуді мойнына ала бермейді.

Сандықтың түбін ақтару

Екінші әдіс – елдің алтын валюта қорын сату. Алайда бұл да дереу жүгінетін әдіс емес. Себебі елдің алтын қоры мүлдем басқа мәселелерді шешуге арналған. Оның үстіне ол орталық банктің ұлттық валюта құнын ұстап тұруға арналған құралдарының бірі саналады және жасалып жатқан операциялардың шот тапшылығын жабады. Сонымен қатар, арнайы қарыз алу құқығы (SDR) деп аталатын алтын-валюта қорының бір бөлігі мемлекет халықаралық валюта қорынан (ХВҚ) қанша қаражат ала алатынына тікелей әсер етеді. Алтын-валюта резервтерінің тақырыбы өте кең, ол ерекше назар аударуға тұрарлық, сондықтан біз оны болашақ материалдарда егжей-тегжейлі ашуға тырысамыз.

Біз көптеген елде орталық банктер тәуелсіз (жақсы, немесе, кем дегенде тәуелсіздікке ұмтылады немесе тәуелсіз болып көрінеді) екенін айттық. Бұл, сайып келгенде, алтын-валюта қорларын сату арқылы қарызды қаржыландыруды қиындатады. Әрине, әлемде алтын-валюта қорлары дәл мемлекеттік қарызды жабу үшін пайдаланылған жағдайлар болды, бірақ ол негізінен орталық банк тәуелсіздікке ие болмаған елдерде еді.

Сиыр сату

Үшінші нұсқа – мемлекетке тиесілі бірдеңені сату. Ол жекешелендіру деп аталады. Алайда бұл әдіс те керемет емес. Әдетте мемлекет балансында тұрған мүліктің мақсаты болады. Мысалы, ұлттық қауіпсіздік тұрғысынан қол сұғуға болмайтын немесе өндіріс, қоғамға пайдасы тиіп тұрған дүние болуы мүмкін.

Сонымен бірге, экономистер арасында мемлекеттік басқару өте баяу және «дұрыс ынталандырылмағанындықтан» тиімсіз басқаруға ұшырайды деген пікір бар. Алайда, жекешелендіру нарықтың монополиялануына ықпал етпейтініне көз жеткізіп барып қана бұл процеске өте мұқият және ойланып қадам басу қажет. Кейбір елде жекешелендіру процесі саяси тұрғыдан аса танымал емес шешім болуы мүмкін. Әсіресе мемлекеттік мүлікті шетелдік компаниялар сатып алған жағдайда. Дегенмен, тарих куә, көп мемлекеттер қарызды қаржыландырудың осы әдісін ұялмай пайдаланады.

Ендеше, мемлекет қарыз алады, содан кейін бұл ақшаны салықты көбейту арқылы немесе болашақта шығындарды азайту арқылы қайтаруға міндетті ме? Демек, мемлекет сіз бен біздің қалтамыздан төлейтін болады!

Мұндайда жұрт әдетте өре түрегеледі және оны түсінуге болады. Бір қарағанда, мемлекеттің қарызын жабу үшін табыстың жеткіліксіз екенін ойлаудың өзі жағымсыз. Ал кейіннен салықтарды ұлғайтып, қоғамдық игіліктер санын азайта отырып қарыздан құтылуды ойлаудың өзі оңай емес.

Дегенмен, шын мәнінде үнемі осылай бола бермейді.

Мемлекет қоғамға пайдалы шаруалар атқарушы ғана емес, сонымен бірге экономикалық жағдайды реттеушінің бірі.

Кейде ел экономикасы әртүрлі себептерге байланысты (себептері көп болуы мүмкін) «ауыра бастайды»: ЖІӨ-нің өсу қарқыны төмендейді, жұмыссыздық өсіп, ақша табу қиынға соғады.

Мұндай жағдайды 1920 жылдың аяғы мен 1930 жылдың басында АҚШ халқы бастан өткерді. Дәл сол кезде өзін экономикалық теорияның жеке мектебі деп атайтын экономист Джон Мейнард Кейнс АҚШ экономикасы тұйық шеңберде болды деген болжам жасады. Халықтың кірісі жоқ, олай болған жағдайда фирмалар өз тауарлары мен қызметтерін сата алмайды; ал егер өндіріс болмаса – жұмыс орны жоқ, жұмыс орны болмаса – табыс та жоқ, ал табыс болмаса – тұтынатын түк те болмайды.

Мұны түсіне отырып, Кейнс инфрақұрылымдық жобаларға (жолдар, метро және экономикалық әлеуетті арттыруы мүмкін басқа жобалар) мемлекет қаржы салу арқылы өндірісті ынталандырады және бұл өз кезегінде жаңа жұмыс орындарын ашады деп болжады. Халықтың табысы өсе бастайды, бұл тұтынудың өсуіне және сайып келгенде ЖІӨ-нің оң өсіміне әкеледі.

Бұл тәсіл тың болғанына қарамастан, мемлекет оны қолданып көрмек болды. Дәл осындай саясаттың арқасында АҚШ экономикалық құлдыраудан шыға алды.

Мемлекеттік қарыздар экономикалық құлдырау кезеңінде экономиканы ынталандыру миссиясын жүзеге асыратын мемлекеттік саясаттың бөлігі болып шығады. Бұл – мемлекеттің үнемі қарыз ала беруіне болады дегенді білдіре ме? Еуропадағы қарыз дағдарысы бізге бұл тәсілдің қол емес екенін көрсетті.

Сырттан тартылған қаражатты жұмсай отырып, мемлекет экономиканы ең болмағанда бюджеттің кіріс бөлігін ұлғайтуға қол жеткізе алатын дәрежеде (салықтан түсетін түсімдер, мемлекеттік компаниялардың кірістері) ынталандыруы тиіс. Алайда, егер экономиканы ынталандыру нәтижесінде мемлекеттің болашақ кірісі өспесе, мемлекет салықты ұлғайтуға немесе одан да көп ақша тартуға мәжбүр болады. Өйткені, ол халықты қоғамдық тауарлармен қамтамасыз етіп қана қоймай, қарызды төлеуге де жетуі керек.

Міне, дәл осы жерде проблемалар басталады: әдетте салық жүктемесінің артуы ойдағы нәтижеге қол жеткізбейді, өйткені жоғары салықтан көңілі қалған азаматтардың бір бөлігі салықтан жалтаруға кіріседі. Мұны Лаффер сызбасы жақсы сипаттаған.

Лаффердің көлбеу сызбасы салықтың артуы салық төлемдерін ең жоғары деңгейге жеткізетін оңтайлы деңгей қалай пайда болатынын көрсетеді.

Егер салықты одан әрі арттыратын болсақ, салық түсімдері азаяды, өйткені салық төлеушілер жоғары салық төлеуден жалтара бастайды.

Ал, төлейтіндер бұрынғыға қарағанда көп төлей бастайды, бірақ одан бюджеттің кіріс бөлігі жоғарыламайды, өйткені салықтан жалтаратындар мүлдем төлемейді немесе өз қызметінің кірісін жасырып аз төлейді.

Мемлекет осындай қиын жағдайға тірелсе, тағы қарыз алудан басқа жол қалмайды. Бірақ, өкінішке қарай, бұл мемлекеттік қарыздың ұлғаюына әкеледі және уақыт өте келе мемлекеттік қарыздың салмағы жыл сайын арта түседі. Ақыр соңында, егер осы күйінде қала берсе, мемлекет мойнындағы қарыздарын мүлде қайтара алмайтын болады. Содан кейін мемлекет банкрот болады. Бұл ұлттық валюта дефолт болады деген сөз. Бұл өз кезегінде ішкі банк жүйесінің банкрот болуына, бизнес пен жеке тұлғалардың банкрот болуына алып келеді. Басқаша айтқанда, экономикалық құлдырау басталады.

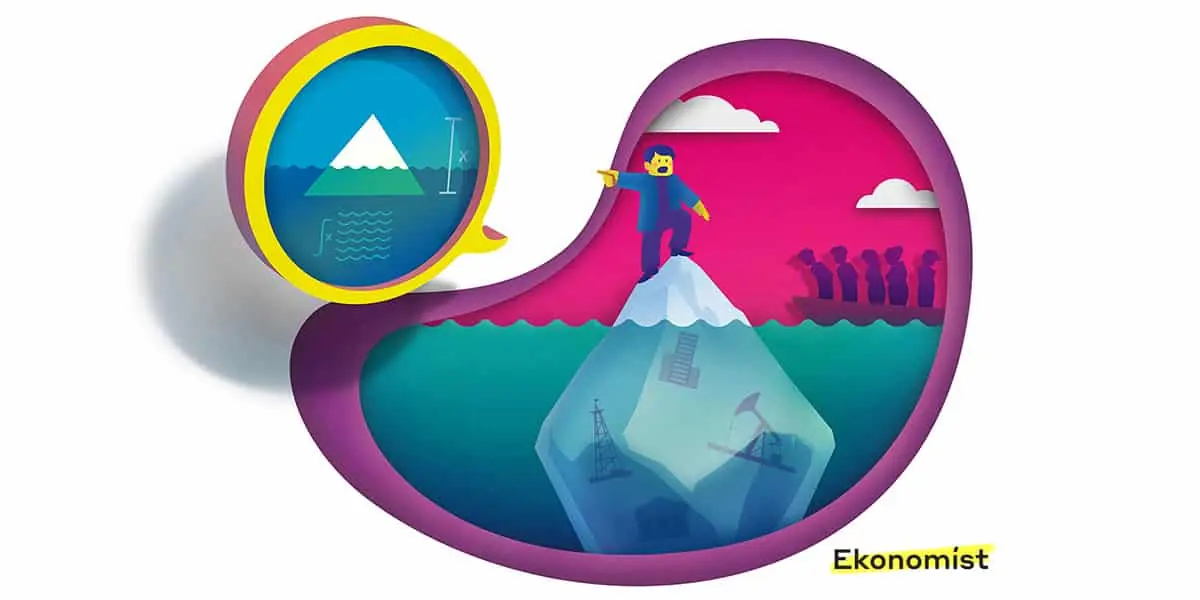

Енді мемлекеттік шығындардың экономиканы тиісті деңгейде неге жетілдірмейтінін қарастырып көрейік. Көбінесе бұл ертеден келе жатқан сыбайлас жемқорлыққа байланысты болады. Егер институттар қатты жемқор болса, мемлекеттік шығыстың едәуір бөлігі шенеуніктердің қалтасына түседі, олар көбінесе бұл ақшаны оффшор аймақтарға сақтауға шығарады (мұндайда заң банктерге клиенттері мен олардың шоттары туралы ақпаратты ешкімге жарияламауға мүмкіндік береді).

Елден ақша шығару – экономикадағы тұтыну деңгейі мемлекет о баста болжағандай болып өспейтін етеді.

Бұл дегеніміз, ел экономикасының ішінде жұмыс істеуге және ел ішінде игілік жасауға тиіс ақша шетелге кетеді деген сөз. Ол салық ретінде бюджетке қайтпайды.

Проблемалар тиімсіз мемлекеттік жобаларға байланысты да туындауы мүмкін. Мысалы, мемлекет мемлекеттік аппаратты кеңейту үшін ақша алатын болса, бұл шара мемлекеттік органдардың (басқа ведомстволардың министрліктерінің функцияларын қайталайтын қажетсіз ведомстволар мен агенттіктер) тиімді жұмыс істеуін қамтамасыз етпейді.

Мемлекеттік аппаратты кеңейту жұмыссыздықпен күресудің тиімді әдістерінің бірі болып саналады. Алайда, мұндай кеңейту өздігінен басқа пайда әкелетін болып тізбекті жалғастырмаса, мұндай шығынның экономикалық әсері өте қысқа болады.

Жұрт аузында көбінесе «елдің мемлекеттік қарызы мынша теңге, яғни әрқайсымыз қарызбыз, тіпті бала дүниеге келе сала мойнына қарыз сома ілінеді» деген сөз жүреді. «Мемлекет ақшаны неге ойланбастан алады, мен ешкімге қарыз болғым келмейді, мемлекетке қарыз алуға тыйым салу керек» деген сөз желдей еседі.

Мемлекеттік қарыз қажеттілік екенін және экономикалық дамуды қолдайтын маңызды құрал екенін түсіндік. Ендігі мәселе – қарыздың қалай жұмсалуы.

Мемлекет алған қарыздан зиян келіп жатқанын қалай білуге болады?

Мемлекеттің қандай да бір мөлшерде қарыз екені – ештеңені білдірмейді. Мемлекеттік қарыз көлемі ЖІӨ-ден бірнеше есе асып кеткен елдер бар, бірақ сөйте тұра олар гүлденіп дамып келеді. Ал абсолют шамада қарызы әлдеқайда аз басқа мемлекеттер банкрот болудың алдында тұр.

Сонымен, белгілі бір мемлекет үшін қарыз алу шегі қандай екенін қалай түсінуге болады?

Ол үшін Дүниежүзілік банк, Халықаралық валюта қоры, Азия даму банкі сияқты халықаралық ұйымдар мерзімді түрде көп еңбекті қажет ететін зерттеулер жүргізеді.

Осы зерттеулердің нәтижелері бойынша «Мемлекеттік қарыздың тұрақтылығы» (Debt Sustainability Analysis) есептері шығады. Бұл зерттеулер мемлекеттің қысқамерзімді, ортамерзімді және ұзақмерзімді перспективада өз міндеттемелерін өтеу үшін жеткілікті қаражат алу қабілетін ескереді. Сонымен бірге, зерттеулер мемлекеттің әртүрлі ішкі және сыртқы экономикалық күйзелістерге төтеп беру қабілетін болжайтын модельдеуді жүргізеді.

Барлық ынталандыру мен есептеулерден кейін белгілі бір сценарийлер болған жағдайда мемлекеттің банкрот болу ықтималдығы көрсетіледі. Осы баға негізінде біз мемлекетте мемлекеттік дағдарыс болуы мүмкін немесе мүмкін еместігі туралы шамамен ақпар ала аламыз.

Әрине, бұл зерттеулерді бәрі бірдей оқи бермейді, тіпті оқыса да, тиісті білім болмаса, мазмұнын ұғуы неғайбыл. Сондықтан сіз бен біз бірлесіп мыналарды үйренуіміз қажет:

Мемлекеттік қарызды салыстырмалы түрде талдай білу. Яғни, теңгемен емес, доллармен емес, ЖІӨ-ге пайызбен шаққанда. Бұл неліктен маңызды? Қарапайым мысал келтірейік: біздің Әрсен деген досымыз бар, ол 100 мың теңге табады және Мария деген досымыз бар, ол айына 300 мың ақша табады. Сіз екеумізде қосымша 50 мың теңге бар. Бір күні біздің екі танысымыз да қарыз сұрап келді. Енді осы жерде сұрақ туындайды: достарымыздың қайсысы алған ақшаны қайтара алады?

Бұл мысалдағы ең маңызды тұс – қарыздарды талдау кезінде алынған соманы төлеу қабілетін ескеру қажеттігі. Мемлекеттік қарыз да сол сияқты. Дефолт ықтималдығы елдің қанша ақша алатынына байланысты емес, мемлекеттік қарыз ақшаның қандай пайдалы іске жұмсалатынында.

Қазақстанда мемлекеттік қарыз 2016 жылы ең жоғары деңгейге жетті. Бұл ішінара экономикалық күйзеліске байланысты, Қазақстанның ұлттық валютасы басқа валюталармен салыстырғанда құнсызданған кезде болды. Қазақстанның ЖІӨ долларлық көрінісі айтарлықтай қысқарды, сондықтан шетел валютасында номинацияланған мемлекеттік қарыз есебінен жалпы көрсеткіш өсті.

Бірақ мұндай жағдайды ескере отырып, Қазақстанның жиынтық мемлекеттік борышы (бұл үкіметтің, жергілікті атқарушы органдардың, Ұлттық банктің борышы, мемлекет кепілдік берген борыштар мен квазимемлекеттік сектордың борыштары) ЖІӨ-нің 44%-ына тең болды. Әлем бойынша орташа алғанда, үшінші әлем елдері ЖІӨ-нің 30-70%-ы мөлшерінде қарызы бар қарыз дағдарысына кіреді. Қазақстан дамушы мемлекет саналады, сондықтан Қазақстандағы қарыз дағдарысының ықтималдығы өте төмен. Мұны Дүниежүзілік банк, ХВҚ және Азия даму банкінің зерттеулері де растайды.