Коронавирус пандемиясы әлі толық ауыздықталған жоқ, көптеген мемлекет карантин шараларын толығымен алып тастауға асығар емес, соған қарамастан локдаун режиміндегі өмір жалғасуда. Коронавирустан кейінгі экономикалық жағдай қазірдің өзінде айқындала бастағандай. Көптеген мемлекеттің үкіметі соңғы айларда ұлттық экономикаларына қолдау көрсету бағытында бірқатар іс-шараны қолға алды.

Бұл іс-шаралардың арасында макроэкономикалық және фискалдық қолдау шаралары да бар. Үкіметтер мен орталық банктер қолдау көрсету жағынан аянып қалған жоқ, бір-бірімен араластырып, бір-бірін толықтырып, толып жатқан шараны қолға алды. Оның ішінде есептік ставканы төмендету, активтерді сатып алу, бизнестің қаржылық емес міндеттемесіне қайтарымсыз несие беру де бар.

Өрт сөндіру кезіндегі құтқару шарасы секілді болғанымен, бұлардың бәрі бірдей кәсіпорындарды тек қана сауықтыруға бағытталмағаны басынан-ақ белгілі еді. Төменгі деңгейдегі қаржыландыру мен несие төлемін шегеру түптеп келгенде бизнестің ынтасына кері әсер етіп, моральдық тәуекел тудыруы мүмкін. Нәтижесінде компаниялар дағдарыстан әлсіреп, мемлекеттік қолдауға иек артуға бейім болып шығуы мүмкін.

Қазақстан билігі мейлінше консерватив әрекет етті, сондықтан болжанып отырған қатер аймағы да аздау. Дегенмен, Қазақстан экономикасы үшін де тиімсіз инвестиция, капиталды тиімсіз пайдалану және жаңа зомби компаниялардың пайда болуы сияқты мәселелер өзекті.

Моральдық тәуекелден құтылу қиын

2020 жылдың мамыр айында Дүниежүзілік банктің (ДБ) сарапшылары «COVID-19 пандемиясы кезіндегі гибернация режимінде компанияларды қаржыландыру» (Financing Firms in Hibernation during the COVID-19 Pandemic) зерттеуі бойынша есебін жариялады.

Мамандар компаниялардың тұрақты қаржылануын қамтамасыз етуге бағытталған қолдау механизмдерінің барлығын бірнеше топқа бөлді.

Бірінші – жаңа жүйесіз (өзгеше) қауіппен жұмыс істеуге институттық бейімделу. Ковидке дейінгі дәуірде қаржы жүйесіндегі заңдық және реттеу механизмдері жүйені тұрақтандыру үшін аяқ астынан болатын жағдайлардың алдын алуға бағытталатын еді. Актив бойынша қаржы ағыны нашарлаған жағдайда реттеуші кредитор банкті қорды арттыруға міндеттейтін. Қарыз алушы компания төлей алмаса, банкротқа ұшырауы мүмкін еді.

Коронадағдарыс кезінде тиімді жұмыс істеп тұрған фирмалармен қатар, жұмысы тиімсіз компаниялардың да жағдайы нашарлады. Бұл жағдайда әдеттегі процедуралар жарамайтын болғандықтан, қаржылық реттеушіге сүйенген қаржы институттары төлемдердің мерзімін жаппай шегере бастады. Дүниежүзілік банктің сарапшылары мұны зомби компаниялар ұтымды пайдалануы мүмкін деп есептейді. Моральдық тәуекел көрінетін жағдай туындап отыр: қарыз алушылар қарызды қайтарудан бас тартуы мүмкін. Сондықтан қаржылық реттеуші дұрыс жолдағы қарыз алушы компанияларды ынталандыру механизмдерін жасап, қолға алуы тиіс.

Екінші – ставканы төмендету есебінен компанияларға қосымша несие беруді қамтамасыз ету, банктердің нақты секторды несиелеуіне қосымша өтімділік ұсыну шарасы.

ДБ сарапшылары «қауіпті үкіметке итере салуға мүмкіндік беретін саясаткерлер» деп атаған шаралар өзгелерден оқшау тұр. Бұл мемлекеттің қатысы бар банктерді капиталдандыру арқылы жүзеге асуда, олар кепіл ұсынып, ірі несие портфельдерін сатып алуы тиіс.

Дүниежүзілік банктегілер несие төлемін ауыстыру саясаты ірі компаниялар мен ШОБ ерекшеліктерін есепке алуы тиіс деп есептейді. Ірі бизнес қаражатты тек банктерден емес, қор нарығынан да алатындықтан, оларды қолдау тек банктердің қолдауымен шектелмейді. Оның үстіне, бұл шағын және орта бизнестің капитал тарту мүмкіндіктерін шектейді, ал бұл топтағы кәсіпорындар үшін банктер – қарызға қаржы алудың жалғыз көзі. Дүниежүзілік банктегілер ел үкіметтері салаға ықпал ету ауқымына назар аударуы керек дейді, сонымен бірге қарыз берушілер үшін ғана емес, алушылар үшін де позитив стимул болғаны дұрыс (моральдық тәуекел мүлде болмауы тиіс). Компаниялар мемлекеттің қолдауына иек артып алмауы тиіс, мәселен, жеңілдікпен несие алып, акционерлерге дивиденд төлеуі дұрыс емес.

Қаражат шектеулі, сондықтан іс жүзінде үкіметтер мен орталық банктер бірінші кезекте кімге көмектесу керектігін анықтап алуы тиіс. ДБ сарапшылары бірауыздан бірінші кезекте банкротқа ұшырауы қосымша құн тізбегінің бұзылуына әкелетін, сала үшін салдары ауыр болатын кәсіпорындарды құтқару керек дегенге тоқтап отыр.

Оның үстіне, қанша компанияның гибернация режимінде өмір сүре алатыны анық емес. Қолдау үкімет белгілеген локдаун мерзімінде ғана емес, одан әрі қарай да, мәселен, жеке инвестициялар гибернация режимінен шыққанға дейін керек болуы да әбден мүмкін.

Стандартқа сай көмек

Қазақстан – қор нарығы жеткілікті дамымаған, Ұлттық банктің саясаты қатаң ел, бұл компанияларды қаржыландыру мәселесі де мейлінше қиын болатынын көрсетеді. ДБ сарапшылары нақты баға бермегенмен, дамушы елдерде шетелдік инвестиция ағыны қысқарады, сырттан қарыз алу ставкасы өседі және ұлттық валюталар құнсызданады деген болжам жасап отыр.

Қазақстанда коронадағдарыс бастала салған кездің өзінде-ақ аталған төрт қауіптің екеуі болып қойды, атап айтқанда, тікелей шетелдік инвестицияның (ТШИ) таза түсімі 2020 жылдың І тоқсанында 16%-ға қысқарып, осы кезеңде доллардың теңгеге шаққандағы бағасы 18%-ға нығайды.

Қазақстан билігі наурыз-сәуір айларында-ақ ауқымды іс-шаралар кешенін белгілеген, оның ішінде фискалдық шаралар да бар. Атап айтқанда, инфрақұрылымдық жобаларға мемлекеттік инвестицияны арттыру, мейлінше зардап шеккен салалардың салығын кейінге қалдыру немесе босату (Еңбекақы төлеу қорына, мүлікке, т.б. салынатын салық).

ҚР Ұлттық банкі (ҚР ҰБ) сәуірдің басында коронадағдарысқа жауап ретінде базалық ставканы 12,00-ден 9,50% пайызға дейін төмендетіп, коридорды ±2,00 п.к. деп белгіледі (одан сәл бұрын, наурыз айында ставка 9,25-тен 12,00%-ға дейін көтерілген) және ШОБ субъектілеріне несие төлеу мерзімін шегерді. ҚР президенті Қасым-Жомарт Тоқаев 2020 жылғы 11 мамырдағы үндеуінде несиесі шегерілетін салаға жататын фирмалар қатарында сауда, өңдеуші өнеркәсіп, көлік және қойма, тұру және тамақтандыру, ақпарат пен байланыс, білім беру мен денсаулық сақтау салаларында жұмыс істейтіндер бар екенін айтты.

Экономиканың басым секторына субсидия беру Қазақстан экономикасы үшін қалыпты жағдай, дағдарыс кезінде де қаржыландыру көлемі артты. Әңгіме теңгеге ұзақмерзімді өтімділік ұсыну механизміне қатысты («Қарапайым заттар экономикасы» бағдарламасы), ол бойынша ҚР Ұлттық банкі өткен жылы екінші деңгейдегі банктерден несие алушы 8%-бен алуы үшін олардың облигациясын 600 млрд теңгеге сатып алған болатын.

Коронадағдарыс басталғаннан кейін үкімет «қарапайым заттар экономикасын» қолдауға тағы да 400 млрд теңге бөлді, соңғы ставка 6% деп белгіленді. Әрі мемлекет кепіл қоюға қиналатын кәсіпорындарға кепілгер болуды ұсынып отыр.

Үкімет жүйе түзуші компаниялардың тізімін дайындауда, оларға қолдау шарасы ретінде несиеге мемлекеттік кепілдік ұсынылады, теңге өтімділігі арзан болады және салық жағынан да жеңілдік жасалмақ. Жүйе түзуші кәсіпорындар үшін қосымша құн салығын (ҚҚС) қайтару мен рұқсат құжаттарын беру жеңілдетіледі және жылдамдатылады. Алайда, жүйе түзуші компанияларға нақты кімдер жататыны туралы нақтылы бір түсінік жоқ. ҚР Ұлттық экономика министрлігі 2020 жылғы сәуір айының соңында алғашқы тізімді жариялағаннан кейін «Атамекен» ҰКП бизнесті қолдау механизмдерін жасауға белсенді араласып, «бизнеске қаражат пен жеңілдікті бөлудің ашықтық принципіне негізделген қолдау көрсетілуі тиіс» деп мәлімдеген болатын.

Қалай болғанда да, бәріне бірдей көмектесу мүмкін емес, ал егер ДБ ұсынысы бойынша қосымша құн тізбегіне қатысы бар кәсіпорындарды таңдайтын болсақ, мемлекеттік компаниялардың жолы болады. Ал мұндай компаниялар онсыз да бюджеттен 0%-ға жақын ставкамен қарыз алып отыр немесе капитал құю көмегін пайдаланады.

Неден қорқу керек?

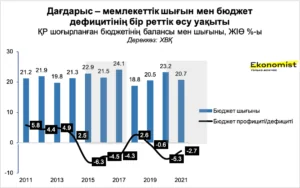

Қазақстан Үкіметі мен ҚР ҰБ пайдаланып отырған механизмдер мейлінше консерватив, ал компаниялардың ауқымы барынша тар. Бұл моральдық тәуекелді шектейтін негізгі фактор. Алайда, Қазақстанда дағдарысқа дейін-ақ моральдық тәуекелдің өрісі кең болатын, мемлекет бірнеше рет банктерді құтқарған, тиімділігі төмен мемлекеттік компанияларға инвестиция салған, сөйтіп бюджеттің шығынын арттырған.

Айта кетерлігі, ҚР билігі дағдарысқа қарсы механизмдердің басым бөлігін коронадағдарысқа дейін-ақ қолға алған болатын. Оның ішінде инфрақұрылымдық және тұрғынүй құрылысы бағдарламалары бар, тек теңгенің өтімділігін қолжетімді етуді қамтамасыз ету механизмі кеңейтілді. Мысалы, бизнесті қолдауға арналған Бизнестің жол картасы бағдарламасы 2010 жылы, яғни 2009 жылғы дағдарыстан кейін басталған. Ал Көлік инфрақұрылымы құрылысына қатысты «Нұрлы жол» бағдарламасы 2015-2016 жылдардағы дағдарыстың алдын алу шарасы ретінде 2014 жылы қолға алынған.

Бұл мемлекеттік бағдарламалардың мерзіміне қарағанда, Қазақстанда дағдарыс 10 жылдан аса жалғасып келе жатыр.

Мемлекеттік кепілдік – қауіпті аймақ, соның есебінен ШОБ кепілдігімен байланысты ескі мәселені «жаба салмақ». Дегенмен, «қарапайым заттар экономикасы» бойынша, соманың тек 50%-ына кепілдік беріледі, ал қалған 50%-ы үшін кәсіпорын кепіл қоюы тиіс. Сома мөлшеріне қатысты шектеулер де бар, 50% кепілдікті тек 3 млрд теңгеге дейінгі (шамамен 7 млн доллар) жобалар ғана ала алады, 30% алу үшін жобаның құны 3-5 миллиардқа дейін болуы керек (7-12 млн доллар). Ставканың төмендігіне қарамастан, «қарапайым заттар экономикасы» бойынша несиелеу дағдарысқа дейін де шектеулі болатын, ал қазір, ұлттық экономика мен оның салаларының болашағы ғана емес, ішкі және сыртқы сұраныс та артып отырған уақытта бағдарламаның талаптарына жауап беретін компаниялардың өзі де қарыз жүктемесін азайтуға тырысады деуге болады. Оның үстіне, мемлекеттік кепілдік деген (оны үкімет тікелей өзі емес, «Даму» КДҚ сияқты мемлекеттік даму институты беріп отырғанның өзінде) – жасырын мемлекеттік қарыз, міндеттеме, қарыз алушы төлем қабілетінен айырылған жағдайда ол кепілгердің мойнына ілінеді.

Мұндайда тек кепілді сұранысы бар фирмалардың жолы болуы мүмкін, олар әдетте мемлекеттік тапсырыс немесе квазимемлекеттік кәсіпорындар үшін тауар, жұмыс, қызмет жеткізу келісімшарттары. Қазақстанда тіркелген мердігерлерге қойылатын талаптардың әлсіреуі де – Қазақстан билігі қолға алған дағдарысқа қарсы іс-шаралардың бірі, Қазақстанда мемлекеттік сатып алудың жалпы көлемі 10,5 трлн теңгеге тең (25 млрд доллар; 2018), алайда бұның 4/5-і бір көзден алатындар. Осының өзі жеткізушілерді іріктеу кезеңінің өзінде ешқандай бәсеке жоқ екенін көрсетеді.

Бұрынғы дағдарыстар кезінде әлемнің көп елінде зомби компаниялар пайда болды, олар ставкасы төмен қаржы салымынсыз өмір сүре алмайды. BIS (2018) бағалауы бойынша, еуроаймақта мұндай компаниялардың үлесі жалпы компаниялардың 12%-ына тең екен. Ұлыбританияда – 14% (KPMG деректері, 2018), Қытайда – 20%. Қазақстанда олардың үлесінің төмен болуы банктің несиелеуі мейлінше шектеулі болуымен байланысты болуы мүмкін: ҚР ҰБ 2020 жылдың І тоқсанындағы конъюнктуралық талдауына сәйкес, нақты сектордағы компаниялардың 15%-ы ғана банктен несие сұрайды.

![[Не]секретные материалы: почему мы так мало знаем о структурных реформах в РК?](https://ekonomist.kz/wp-content/webp-express/webp-images/uploads/2020/12/E117-scaled.jpg.webp)