ҚР Ұлттық банкі (ҚР ҰБ) 2020 жылы шілде айынан бастап 2018-2019 жылдар ішінде экономиканы несиелеу көлемін төмендетуге сеп болып екінші деңгейлі банктерде шоғырланған артық өтімділікті «тізгіндеген» қысқа мерзімді (1 жылға дейінгі мерзімге) ноталар шығаруды тоқтатты. Үкімет пен Ұлттық банк оның орнына ҚР Қаржы министрлігінің 3 жылдық облигацияларын ұсынады.

Ақша қалқаны (кейбір сарапшылар Ұлттық банктің ноталарындағы өтімділік көлемін осылай атаған) бюджет тапшылығын қаржыландыруға жұмсалады.

Қайта теңгерімдеу

Мемлекеттік бағалы қағаздар (МБҚ) нарығындағы өзгерістер туралы 2020 жылғы 11 тамыздағы Үкімет отырысында ҚР ҰБ төрағасы Ерболат Досаев баяндады.

«Ұлттық банк жұмысының басым бағыттарының бірі – басы артық өтімділікті экономика қажеттіліктеріне қайта бағыттау. Бұл мақсатта былтырдан бастап Ұлттық банк пен Қаржы министрлігі бірлесіп ұзақ мерзімді қағаздар шығарылымдарының санын қысқарту кезінде МБҚ-ның орта мерзімді сегменттегі ұсынысын ұлғайту бойынша белсенді жұмыс жүргізуде», – деді ол.

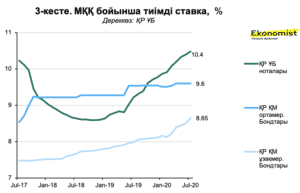

Досаев мырза бұл процесті «өтімділікті Ұлттық банктің қысқа мерзімді ноталарынан Қаржы министрлігінің Мемлекеттік қағаздарына қайта теңгеру» деп сипаттады. «Биыл мамыр айынан бастап Қаржы министрлігі үш жылға дейінгі уақытқа қысқамерзімді МБҚ шығара бастады. Ал Ұлттық банк шілдеден бастап бір жылға ноталар шығаруды тоқтатты. Бұл – инвесторларды Қаржы министрлігінің МБҚ-сын сатып алуға итермелейді», – деп хабарлады бас банкир.

«Қайта теңгерімдеу» басталып кетті.

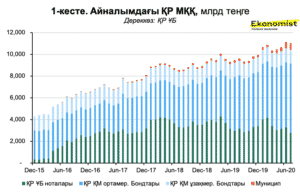

Тек 2020 жылы шілде айында ғана ҚР ҰБ қысқа мерзімді ноталарының көлемі 13,5%, яғни 2,8 трлн теңгеге дейін төмендеді. Ақпан айында ол 4,2 триллионға жетті. Қаржы министрлігі жыл басынан бері МБҚ шығаруды 19,9%-ға немесе 9,8 трлн-ға дейін көбейтті және 1 жылдан 3 жылға дейінгі өтеу мерзімі бар МБҚ шығару жоспарын 1 трлн теңге етіп өзгертті.

Ұлттық банк қысқа мерзімді ноталар механизмі арқылы өтімділікті «айықтыру» амалын 2015 жылдың күзінде еркін айналым мен инфляция таргеті режиміне көшкеннен кейін ұсынды. Алайда бұл құрал 2016 жылдың көктемінен бастап, айналымдағы ноталар көлемі 1 трлн теңгеден асқан кезде танымал болды.

Айналымдағы МБҚ құрылымындағы ҚР ҰБ ноталары үлесін біртіндеп қысқарту 2019 жылғы сәуірде басталды. 2020 жылдың шілдесіне қарай МБҚ жалпы құрылымындағы олардың көлемі 16 тармақшаға, 23%-ға дейін төмендеді. 2019 жылғы ақпанда 7 күндік ноталарға балама ретінде Ұлттық банк екінші деңгейлі банктерге депозиттік аукциондар механизмін ұсынды.

Инвесторлар мүддесі

Ұлттық банк «қайта теңдестірудің» бірнеше мақсаты болғанын айтады.

Ерболат Досаев 11 тамыздағы отырыста: «МБҚ нарығын одан әрі дамыту, одан әрі адекват кіріс сызбасын құруға және қазақстандық МБҚ-ны дамушы елдердің халықаралық индекстеріне қосу арқылы инвестор тартуға, Қаржы нарығын дамытуға және экономиканы тұрақтандыруға, бюджет тапшылығын қаржыландыру көздерін әртараптандыруға жәрдемдеседі», – деп атап өтті.

Ұлттық банк көп жылдан бері резидент еместер үшін МБҚ ішкі шығарылымдарын тартымды ете түсу үшін жұмыс істеп келеді. 2018 жылы шілдеде ол нарықты шетелдік портфельдік инвесторлардың қазақстандық МБҚ-ға қолжетімділігін жеңілдететін Clearstream депозитарлық-клирингтік жүйесіне (бірінші кезекте қайталама нарықта үлкен қызығушылық танытқан ноталарға) қосты. 2020 жылдың шілдесінде ҚР ҰБ Clearstream-дан Delivery versus Payment (DVP; «төлемге парапар жеткізу») түріне дейін желіні кеңейту туралы хабарлады.

«Бұл формат төлемнің бағалы қағаздарды аударумен бір мезетте жүргізілуін көздейді. Бұл –тараптар үшін қауіп-қатерді азайтады және әлемдік озық әдістерге сай келеді. Біз жаһандық қаржы нарықтарымен «техникалық жақтан» одан әрі жақындаса түстік. DVP Қазақстанның мемлекеттік бағалы қағаздарына «кіру» кезінде жаһандық инвесторлардың тәуекелдерін төмендетуге мүмкіндік береді, ал капитал құю үшін бәсекелестік жағдайында біз үшін бұл басқа нарықтармен салыстырғанда сөзсіз артықшылық», – дейді Қазақстан Ұлттық банкі төрағасының орынбасары Әлия Молдабекова.

Инвесторлардың келуі бір жағынан мемлекеттік механизмнің бір бөлігі, екінші жағынан қаржылық реттеуші ретінде Ұлттық банк үшін жақсы саналады. Қорландыру көздері көбейеді, қарыз құны төмен, нарықтың өтімділігі жоғары. Теңгемен номинацияланған бағалы қағаздарға қаржы салатын шетелдік инвесторлар теңгенің айырбас бағамын нығайтуға ықпал етеді.

Алайда жағдайдың кері кетуі де мүмкін. Алыпсатарлық капиталдың құйылуы немесе мемлекеттік қағаздарға салынатын жоғары мөлшерлемелерге ғана қызығатын кэрри-трейдерлердің көбеюі салымшылардың шеттеп шыға келуіне алып келуі мүмкін. Сыртқы экономикалық жағдайлар нашарлаған жағдайда (мысалы, мұнай бағасының төмендеуі, содан кейін теңгенің әлсіреуі және резидент еместің баланс валютасындағы актив кірісінің төмендеуі), кэрри-трейдерлер шетел валютасына сұранысты арттыра отырып, бағалы қағаздарды сата бастайды. Бұл эмитент валютасының айырбас бағамының тағы әлсіреуіне әкеледі және оның бар проблемаларын ушықтырады.

Теңгерімсіздік ауқымы шетелдік инвесторлардың МБҚ-дағы салмағы мен ықпалына да байланысты. Федералды қарыз облигацияларын ұстаушылар арасындағы резидент еместердің үлесі 31% (шілде 2020) болатын Ресейде кэрри-трейдерлердің сатылымынан туындаған бағамның ауытқуы күніне 5%-ға жетуі мүмкін.

Резидент еместер МБҚ ішкі нарығына әлі де бел шеше кіріскен жоқ. 2020 жылдың басында резидент еместердің қолында тұрған Үкімет пен ҚР ҰБ 6,5 млрд долларлық құнды қағаздарының тек 6,3%-ы (404 млн долларлық МБҚ) ел ішінде шығарылды. Негізінен бұл Ұлттық банктің ноталары.

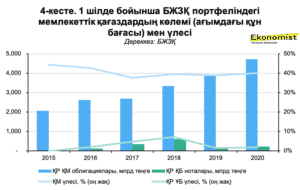

Қазақстанда Қаржы министрлігі құнды қағаздарының басты сатып алушысы Бірыңғай жинақтаушы зейнетақы қоры (БЖЗҚ) болды. Ол ҚР ҰБ мемлекеттік облигациялары мен ноталарын 4,9 трлн теңгеге немесе айналыстағы мемлекеттік құнды қағаздар көлемінің 41%-ын шоғырландырды.

БЖЗҚ активтерінің құрылымында МБҚ үлесі 42%, оның ішінде 40% – ҚР ҚМ орта мерзімді және ұзақ мерзімді облигациялары.

Бюджетке жұмыс істейміз

МБҚ-да көрсетілген мемлекеттік қарыздың маңызды функцияларының бірі – қаржы нарығының жұмысына жағдай жасау. МБҚ борышты бағалы қағаздар бойынша кірістілік сызбасының қалыптасуына әсер етеді, инвестициялық қорлар үшін бағалы актив болып саналады, белгілі бір жағдайларда шетел валютасының келуін қамтамасыз етеді.

Алайда, таяудағы 2-3 жыл ішінде мемлекеттік қарыздың тағы бір функциясы – бюджет тапшылығына қызмет көрсету жағы сұранысқа ие болады. Ол ресми деректер бойынша 2020 жылы бюджеттік ереже 3% болған кезде 3,5% болады. ҚР Үкіметі соңғы жылдары Ұлттық қордың қаражатын пайдалана отырып, кіріс бөлігінің 30%-ына дейін қалыптастырды (бұл ретте трансферт көлемі соңғы 5 жылда тек кеңеюде). Бірақ мұндай салымдарға қарамастан бюджет тапшылығы артып келеді және министрлер кабинетіне оны жабуға қаражат қажет. Ол үшін тағы қарыз алу керек. Дүниежүзілік банк 2019-2021 жылдары Үкімет қарызы ЖІӨ-нің 19,8%-дан 30,5%-ға дейін өседі деп болжап отыр.

Бұл дегеніміз, ақша қалқанының көлеңкесі инвестициялық жобалар немесе айналым капиталын толықтыру сияқты «экономика қажеттіліктеріне» түспейді. Ұлттық банктің банктерден ноталарға «тартып алған» ақшаны дәл сондай салаларға инвестициялауына әбден болар еді.

Әңгіме экономика емес, бюджет тапшылығында болса керек.

Қаражат бюджетке түскеннен кейін олар бюджет қызметкерлерінің жалақысына, зейнетақыға және әлеуметтік көмекке, сондай-ақ тиімділігі күмәнді мемлекеттік бағдарламалардың шығынына және, әрине, мемлекеттік секторға бөлінетін субсидияларға айналады.