Пока одни страны борются за экспортные рынки, государства Центральной Азии всё активнее наращивают импорт. Машины, автомобили, электроника, топливо и лекарства — этот перечень возглавляет список того, без чего не обходится ни одна экономика региона. За последние пять лет объёмы импорта в Казахстане, Узбекистане, Кыргызстане, Таджикистане и Туркменистане выросли на десятки процентов. Причины разные — от индустриализации и модернизации до санкционного реэкспорта и внутреннего спроса.

Динамика импорта по странам

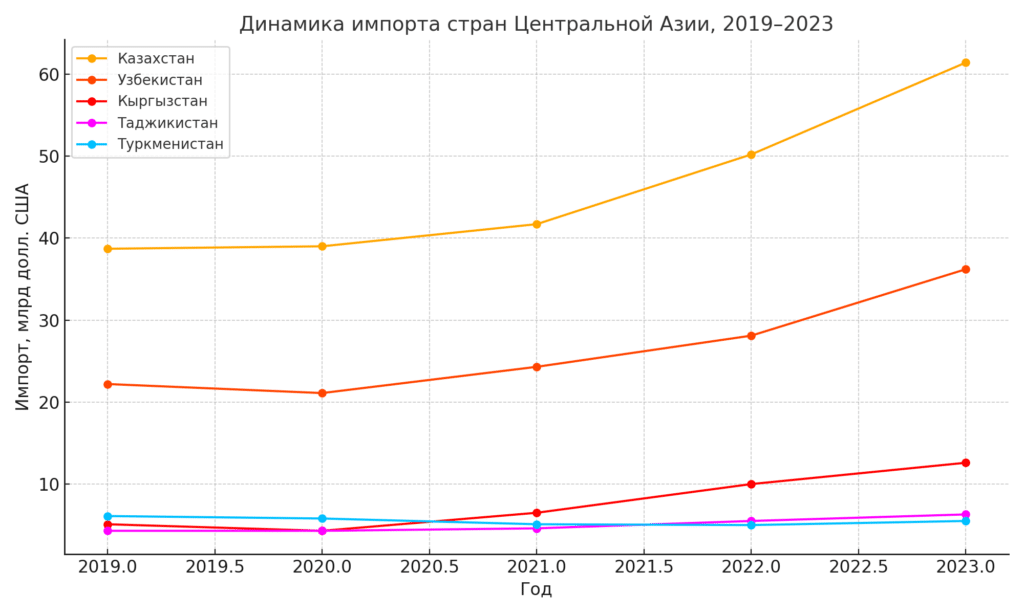

Импорт совокупности стран Центральной Азии существенно увеличился за пятилетие, превысив к 2023 году $120 млрд. Это почти в 1,5 раза больше, чем в 2019 году (около $80 млрд совокупно). На Рисунке 1 показана динамика импортных расходов каждой страны региона с 2019 по 2023 год. Видно, что траектории роста были неравномерными: некоторые экономики пережили резкий скачок импорта после спада в 2020 году, тогда как другие росли более плавно.

Рис 1. Динамика общего объёма импорта товаров по странам Центральной Азии в 2019–2023 гг. (млрд долл. США)

Источник: UN Comtrade, национальные статкомитеты

Казахстан остаётся крупнейшим импортёром в регионе: объём импорта в 2019 году составлял $38 млрд, а в 2023 году вырос до $61 млрд, увеличившись на 22% за год[3][8].

Основными драйверами стали оживление внутреннего спроса, крупные инвестиционные проекты и транзитные поставки в Россию на фоне санкций[9]. Основными категориями импорта являются машины, оборудование и транспорт (см. далее), что отражает потребности экономики в инвестиционных и потребительских товарах.

Узбекистан увеличил импорт с $21,9 млрд в 2019 году до $36 млрд в 2023 году (+64% за 5 лет)[4][8]. Рост обеспечили активная модернизация, либерализация торговли и рост спроса на технику и оборудование[9]. Значительная часть импорта – машины и оборудование, транспортные средства, а также металлы и химическая продукция, необходимые для промышленного развития страны.

Кыргызстан показал самые высокие темпы роста: с $4,9 млрд в 2019 году до $12,3 млрд в 2023 году, при этом значительная часть пришлась на реэкспорт автомобилей и техники в Россию на фоне санкций[5][8].

Таджикистан нарастил импорт с $3,35 млрд до $5,88 млрд (+75%), причём значительная часть приходится на топливо, продовольствие и стройматериалы[6][8], поскольку собственное производство не покрывает потребности. Импортная составляющая в экономике Таджикистана остаётся очень высокой – в некоторые годы стоимость ввоза товаров эквивалентна ~40% ВВП.[6][8]

Туркменистан, напротив, сократил объёмы импорта по сравнению с 2019 годом. Если тогда ввоз составлял $5,8 млрд, то в 2021–2023 гг. он держался в диапазоне $3,5–5 млрд из-за валютного контроля и приоритета на импортозамещение. Жёсткие ограничения на валютные операции и политика импортозамещения резко снизили возможности закупок за рубежом. По имеющимся оценкам, в 2022–2023 гг. импорт частично восстановился (в пределах $4–5 млрд в год), но всё ещё ниже уровня десятилетней давности. На 2023 год приходятся некоторые признаки оживления импорта – в связи с ростом доходов от экспорта газа правительство позволило увеличить закупки необходимой техники за рубежом. Тем не менее, доля импорта в экономике Туркменистана остаётся сравнительно низкой (на 2021 г. импорт товаров равнялся ~12% ВВП) – значительно ниже, чем у соседей [7][8].

Структура импорта: основные товарные группы

Как было указано ранее, импорт пяти стран региона состоит преимущественно из машин и оборудования (~25%), транспортных средств (~14%), промышленных товаров (металлы, химикаты), топлива и продовольствия[1][8].

Рис. 2. Структура импорта стран Центральной Азии по категориям, % от общего объема (оценка на 2023 г.)

Источник: ITC Trade Map, Comtrade [1][8]

Источник: ITC Trade Map, Comtrade [1][8]

-

В Казахстане основными категориями являются машины и оборудование (15,7%), транспортные средства (12,6%), электроника (9,6%)[3][8].

-

В Узбекистане: машины и механизмы (17,3%), транспорт (13,3%), электрооборудование (9%)[4][8].

-

В Кыргызстане: транспортные средства (25%), машины (20%), топливо (7%)[5][8].

-

В Таджикистане: топливо (19%), транспорт (7,9%), оборудование (7,7%)[6][8].

-

В Туркменистане: электрооборудование (23,1%), машины (15,3%), транспорт (7,9%)[7][8].

Продовольствие составляет 3–10% в зависимости от страны: больше в Таджикистане и Кыргызстане, меньше – в Казахстане и Узбекистане[2][8].

| Страна | 1-я категория | 2-я категория | 3-я категория |

|---|---|---|---|

| Казахстан | Машины и оборудование (15,7%) | Транспорт (12,6%) | Электроника (9,6%) |

| Узбекистан | Машины и оборудование (17,3%) | Транспорт (13,3%) | Электротехника (9%) |

| Кыргызстан | Транспорт (25%) | Машины (20%) | Топливо (7%) |

| Таджикистан | Топливо (19%) | Транспорт (7,9%) | Машины (7,7%) |

| Туркменистан | Электрооборудование (23,1%) | Машины (15,3%) | Транспорт (7,9%) |

[Источники: 1, 3–8]

Как видно из таблицы, машины и оборудование фигурируют в тройке основных импортуемых позиций у всех пяти стран. Транспортные средства входят в топ-3 у четырёх стран (кроме Таджикистана, где на 2-м месте топливо). Топливо (нефть и газ) является №1 по значимости для Таджикистана и в тройке для Кыргызстана, тогда как для Казахстана и Туркменистана оно не является крупной импортной позицией. Туркменистан, благодаря энергетической самодостаточности, импортирует в основном промышленное оборудование и электронику. В целом структура импорта отражает следующую закономерность:

богатые ресурсами страны ЦА (Казахстан, Туркменистан) больше покупают техники и технологий, тогда как бедные ресурсами страны (Кыргызстан, Таджикистан, Узбекистан) значительную часть средств тратят на сырье и материалы – энергоносители, металлы, химикаты – помимо машин и транспорта.

География импорта: кто поставляет?

Центральная Азия исторически расположена между двумя крупными экономиками – Россией и Китаем – которые ныне и выступают главными торговыми партнёрами региона. Практически во всех странах ЦА первая или вторая строчка среди импортёров принадлежит Китаю и России. Вместе с тем, есть и отличия в географии импорта, связанные как с экономико-политическими союзами, так и с торговыми традициями.

Китай – главный поставщик во все страны региона: он обеспечивает 27% импорта Казахстана, 31% – Узбекистана, 43% – Кыргызстана, 16% – Таджикистана, 32% – Туркменистана.

Россия – второй крупнейший источник: от 17,8% в Узбекистане до 30% в Таджикистане[1][4][6].

Турция лидирует в импорте Туркменистана (33%) и входит в топ-5 в других странах, особенно по поставкам текстиля, техники и продуктов[7][8].

Другие важные поставщики:

-

Южная Корея (техника, автомобили): до 6,5% в Узбекистане, ~4% в Казахстане и Кыргызстане;

-

Германия, США, Япония: специализированное оборудование, лекарства;

-

Казахстан и Узбекистан – региональные торговые партнёры друг для друга и для Таджикистана и Кыргызстана (нефть, электроэнергия, продовольствие)[1][4][5][6][8].

Таким образом, география импорта Центральной Азии достаточно широка, хотя две державы – Китай и Россия – уверенно доминируют.

| Страна | 1-й поставщик | 2-й поставщик | 3-й поставщик | 4-й поставщик | 5-й поставщик |

|---|---|---|---|---|---|

| Казахстан | Китай (27%) | Россия (26%) | Гамбия (4,8%) | США (4,2%) | Корея (3,6%) |

| Узбекистан | Китай (31%) | Россия (17,8%) | Казахстан (8,1%) | Корея (6,5%) | Турция (4,9%) |

| Кыргызстан | Китай (43%) | Россия (17,6%) | Казахстан (6,8%) | Корея (4,5%) | Турция (3,7%) |

| Таджикистан | Россия (30%) | Казахстан (18%) | Китай (16%) | Узбекистан (7,6%) | Турция (3,3%) |

| Туркменистан | Турция (33%) | Китай (32%) | Германия (7,1%) | Япония (5,8%) | Италия (4,1%) |

[Источники: 1, 4–8]

Примечание: Необычно высокая доля Гамбии в импорте Казахстана в 2023 г. связана, по всей видимости, с реэкспортными операциями и транзитными поставками отдельных групп товаров через третьи страны.

Как видно, Китай и Россия присутствуют в пятёрке поставщиков для всех без исключения стран Центральной Азии, а чаще всего занимают первые места. Китай лидирует в Казахстане, Узбекистане и Кыргызстане; Россия – в Таджикистане и (до недавнего времени) в Туркменистане. Для стран ЕАЭС (Казахстан, Кыргызстан, Таджикистан, а с недавних пор и Узбекистан как наблюдатель) российский рынок традиционно важен, что подтверждается значительной долей российских товаров – от энергоносителей до продовольствия – в их импорте. С другой стороны,

Растёт зависимость региона от китайского импорта, особенно в сегментах технологий и потребительских товаров.

Примечательно присутствие региональных партнёров: так,

- Казахстан входит в топ-3 поставщиков для Узбекистана и Таджикистана (экспортируя им нефть, электроэнергию, металлы, зерно);

- Узбекистан поставляет электроэнергию и продовольствие в соседние Кыргызстан и Таджикистан;

- Турция стала ключевым торговым партнёром для Туркменистана и заметным – для Узбекистана и Кыргызстана (поставки текстиля, продовольствия, техники).

- Европейский союз и США занимают меньшие доли, но продают в ЦА высокотехнологичную продукцию, транспорт, лекарственные препараты и т.д. (Германия, Италия, Франция присутствуют в списке основных поставщиков Казахстана и Туркменистана.

В целом торговая география импорта Центральной Азии отражает её континентальное положение и экономические связи: доминируют ближайшие крупные рынки (Китай, Россия, Турция), дополняемые межрегиональными партнёрами (Евросоюз, Корея, Япония) и взаимными поставками внутри самого региона. Такое распределение связей позволяет странам ЦА диверсифицировать источники импорта и получать доступ к широкому спектру товаров – от массовых недорогих до специализированных. Однако высокая концентрация импорта из нескольких стран несёт и риски: санкционные, логистические или ценовые шоки (как показали события 2022 года) могут влиять на весь регион через эти основные торговые каналы.

Выводы

Анализ показал, что за период 2019–2023 гг. импорт центральноазиатских стран значительно вырос, отражая экономический подъем и увеличение внутреннего спроса. Быстрее всего рос импорт в Кыргызстане и Узбекистане, тогда как Туркменистан сохранял сдержанный уровень ввоза. Структура импорта у всех стран сходна: они главным образом покупают машины, оборудование, транспортные средства и промышленные материалы (металлы, химикаты, топливо), тогда как продовольствие и прочие товары составляют меньшую часть. Это указывает на потребность региона в технологиях и инвестиционных товарах для модернизации экономик. Главными торговыми партнёрами выступают Китай и Россия – источники соответственно промышленных товаров и ресурсов.

Для центральноазиатских государств стоит задача балансировать импортозамещение и интеграцию в мировую торговлю. С одной стороны, наращивание собственного производства (например, автомобилей в Узбекистане, нефтепереработки в Казахстане, текстиля в Кыргызстане) способно сократить зависимость от импорта по ключевым позициям. С другой – импорт остаётся критически важным для доступа к передовым технологиям, машинам и оборудованию, без которых сложно обеспечить рост промышленности. В ближайшие годы тенденция роста импорта, вероятно, сохранится по мере реализации инфраструктурных проектов (например, строительство Рогунской ГЭС в Таджикистане требует ввоза оборудования) и повышения уровня жизни населения (рост импорта автомобилей, электроники).

Внешнеторговая статистика также подчёркивает взаимосвязанность стран Центральной Азии: они не только совместно зависят от крупных внешних поставщиков, но и сами выступают друг для друга важными торговыми партнёрами. Укрепление транспортно-логистических связей внутри региона (трансграничные дороги, железные дороги, упрощение таможенных процедур) может снизить издержки импорта и диверсифицировать источники поступления товаров. В целом же, импорт будет и далее играть важную роль в экономическом развитии Центральной Азии, оставаясь индикатором её интеграции в глобальную экономику и потребностей, не покрываемых внутренним производством.

Источники:

[1] UN Comtrade Database – https://comtrade.un.org/

[2] World Bank Data – https://data.worldbank.org/indicator/NE.IMP.GNFS.ZS

[3] stat.gov.kz – Статистика Казахстана

[4] stat.uz – Статистика Узбекистана

[5] stat.kg – Национальный статкомитет Кыргызстана

[6] stat.tj – Агентство по статистике Таджикистана

[7] stat.gov.tm – Госкомстат Туркменистана

[8] ITC Trade Map – https://www.trademap.org/

[9] ЕАБР – https://eabr.org

[10] IMF – World Economic Outlook – https://www.imf.org