В течение последних двух месяцев главной новостью в мире остается коронавирус, поразивший Китай и быстро распространяющийся по миру, стал важнейшим фактором развития мировой экономики. Казахстан также затронула «коронавирусная волна».

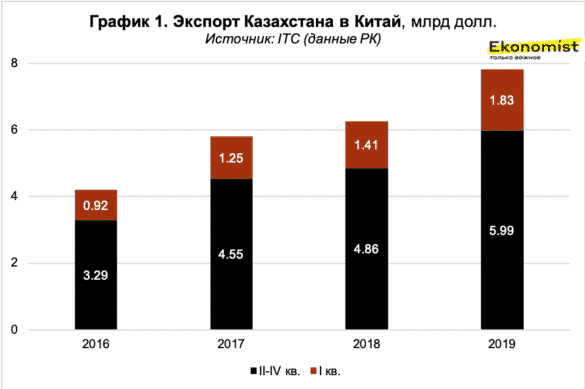

Казахстанский экспорт станет первой «жертвой коронавируса». За 2019 год казахстанский экспорт в Китай составил 7,8 млрд долл., импорт из Китая составил 6,5 млрд. Грузовые перевозки между двумя странами не прекращались, но остановка производства в Китае привела к резкому сокращению потребления ресурсов.

Если исходить из прироста экспорта в предыдущие годы, в 2020 году Казахстан продал бы на китайский рынок продукции больше на 24,4%. Тогда общий годовой экспорт составил бы около 9,7 млрд долларов, а экспорт за I квартал – 2,3 млрд.

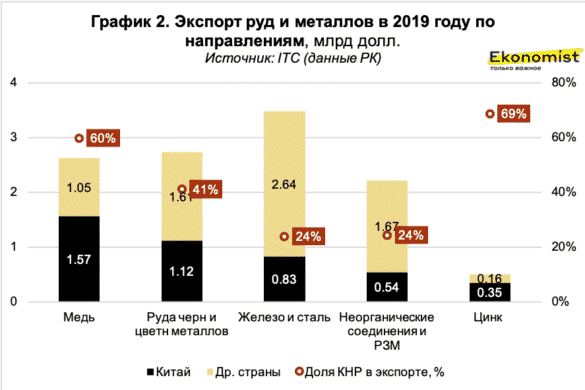

В отраслевом разрезе под наибольшим ударом окажется казахстанский экспорт продукции металлургии, второй по значимости отрасли промышленности. Под ударом окажутся основные компании отрасли – KAZ Minerals, «Казатомпром» и «Казахмыс». В случае падения объемов продаж этими компаниями следует ожидать и снижения доли ненефтяных доходов в бюджет РК.

Факторы, оказывающие негативное влияние на казахстанский экспорт в Китай: приостановка поставок в связи с закрытием заводов в КНР, снижение физических объемов закупок, высокая волатильность цен на поставляемые ресурсы в результате эффекта коронавируса. В течение года также вероятны перебои с поставками.

Однако есть и смягчающие факторы, например предстоящие субсидии китайского правительства, которые могут разогреть спрос на казахстанское сырье. Нереализованный экспортный потенциал Казахстана в отношении китайского рынка составляет не менее 2,6 млрд долл., мы можем увеличить экспорт в случае разогрева китайской экономики субсидиями.

Возможно снижение доходов Казахстана от транзитных перевозок, которые в первое полугодие 2019 годы составили 1,9 млрд. С начала эпидемии «Казахстан Темир жолы» фиксирует снижение заказов на грузоперевозки. Снижение выручки от перевозок может заставить пересмотреть планы модернизации в транспортном секторе. Однако возможно и извлечение выгоды: после восстановления производства китайские компании будут наверстывать упущенное, и одним из вариантов быстрой перевозки станут континентальные железные дороги.

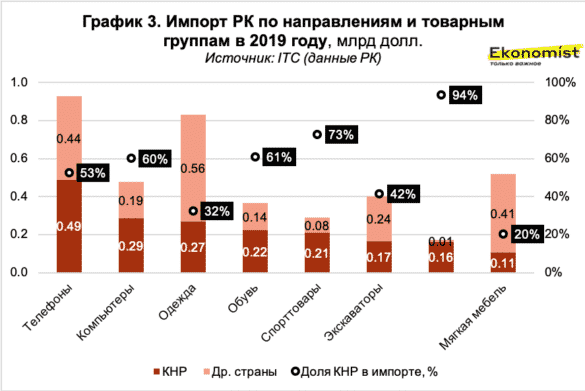

Казахстан также зависит от импорта из КНР, в машиностроении и электроприборах. В 2019 году Казахстан импортировал из Китая продукции машиностроения на 1,4 млрд долл. при общем импорте 8,17 млрд (16%), электроники на 1,2 млрд при общем импорте 4,3 млрд (28%). Несмотря на относительно низкий процент зависимости в целом, в технически сложных товаров доля КНР выше. Китайские товары доминируют в связи с дешевизной и отсутствием альтернативы. В случае повышения стоимости китайской продукции, вырастет стоимость модернизации инфраструктуры и промышленных мощностей.

Больше казахстанский рынок зависим от китайской легкой промышленности. Доля Китая составляет 836 млн долл. из 2 млрд импорта, то есть около 40%. Однако казахстанский рынок в этой сфере обладает возможностями диверсификации поставок, а также потенциалом роста внутреннего производства.

Ситуация на продовольственном рынке сложнее. При общем невысоком уровне зависимости от китайского импорта, влияние на продовольственную инфляцию может быть существенным. Однако пока население массово отказывается покупать китайские овощи и фрукты из боязни заражения. Поэтому импорт продовольствия из КНР может оказаться под вопросом не столько из-за ограничений, сколько ввиду негативной реакции населения.

В сфере импорта основными негативными факторами станут снижение физических объемов импорта в результате приостановки поставок из Китая и/или запретительных мер казахстанских властей, а также увеличение стоимости импорта в результате удорожания китайской продукции.

Инфляция в Китае в январе составила 5,4%, против 4,5% годом ранее, наблюдается ускорение продовольственной инфляции. На этом фоне Нацбанк РК может пересмотреть прогнозы по инфляции с текущих 4-6% в сторону увеличения. В краткосрочной перспективе инфляция коснется в основном продовольствия и одежды, частично высокотехнологические товары. В среднесрочной перспективе возможно повышение цен на китайские товары в связи с удорожанием себестоимости их производства.

Нефть и газ и составляют первую строчку казахстанского экспорта в Китай, но восточное направление не является приоритетным: в 2019 году Казахстан экспортировал в Китай энергоресурсов на 2,8 млрд долл., при общем экспорте 38,7 млрд долл., то есть около 7,3%. Прямой эффект от приостановки китайского экспорта сравнительно невелик, казахстанская нефть идет по нефтепроводу, и ее поставки не остановились. Поэтому возможно даже ожидать некоторое повышение доли Казахстана в общем импорте нефти Китам с текущих 0,81% (в 2018 году).

Куда большее влияние на нефтяной экспорт РК оказывает паника на мировых сырьевых биржах. Объемы потребления нефти в Китае и АТР снизятся в I квартале на 0,5 млн баррелей в сутки. Цены на нефть упали до минимума с декабря 2018 года — 51,88 долл./баррель. Казахстанский бюджет на 2020-2022 годы верстался исходя из средней цены на нефть за 55 долл. Долгосрочное снижение цен на нефть может привести к пересмотру бюджета.

Экономические последствия вокруг эпидемии коронавируса окажут заметное влияние на казахстанскую экономику. В краткосрочной перспективе возможен рост инфляции, падение доходов энергетических, горнодобывающих и металлургических компаний. И хотя в долгосрочной перспективе эффекты на казахстанскую экономику несколько сгладятся, становится очевидным, что китайской экономике предстоят структурные изменения. А значит Казахстан должен будет скорректировать параметры своего экономического развития.